TAX CONTENT

税金情報&お知らせ

輸出売上の消費税還付は、免税事業者ではできない!

貿易で輸出売上がある会社は消費税の還付の可能性があります。しかしある一定の場合に該当すると、払った消費税が還付されないのです!そこで今回は、そのひとつの『免税事業者は消費税の還付を受けられない!』ということを勉強しましょう(*^^*)

1.免税事業者とは?!

まずは言葉の確認です。

「免税事業者」とは、読んで字のごとく「消費税を免れている事業者」という意味です。「免れている」とは悪い表現ですので、『免除されている』がいいですかね(*^^*)

ここで「消費税を払わなくてもよい会社があるのか?」と疑問を持たれる方もいらっしゃるでしょう。

法律ではザックリ説明すると、「2年前の売上が1,000万円以下」であれば、免税事業者となり消費税を納める必要がありません。例えば、ごくごく小規模な事業や、起業したての会社などをイメージされて下さい。

そのため、消費税を納めてない会社に、『還付してもらえる権利も無い』ということです(笑) まあ、当たり前といえば当たり前ですね。

2.自分から手を挙げて課税事業者となる

ではここから対策を紹介しましょう(*^^*)

2年前の売上が1,000万円以下であれば、消費税を納める義務もないし、消費税を還付してもらう権利もないということでした。

輸出売上があっても2年の間消費税の還付が受けられないのも残念ですよね…..

ここからは裏ワザですが、自分で手を挙げれば「強制的に課税事業者になる」ことが可能なんです!!

課税事業者とは、免税事業者の反対の意味で、消費税を納める事業者のことを言います。この課税事業者になっていれば、消費税を還付してもらえる権利を得れるということです。

ただ注意したいのは、権利があれば義務もあります。よって、消費税を納める義務もあるということです。ここは数字でシュミレーションして選択して下さいね。

手続きはいたって簡単です。こちらの届出書を税務署へ提出するだけです。

ここで注意するのは、「いつから開始されるか」です。

ひとつ事例で確認しておきましょう。

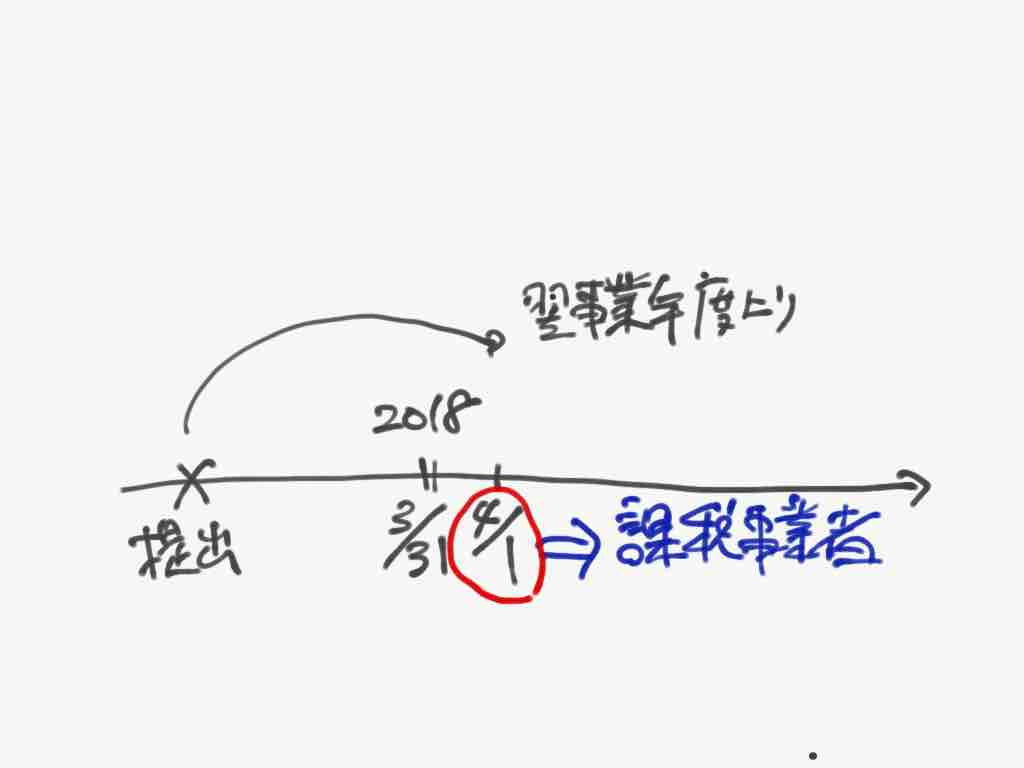

<事例1>

・3月末決算

・現在は免税事業

・2018年1月に「消費税課税事業者選択届出書」を提出

基本は、この届出書を提出した日の「次の事業年度」から、課税事業者になります。

よって、2018年3月末で決算なので、2018年4月1日から課税事業者となるのです。提出したらすぐにはならないので、時期については十分ご注意下さい。

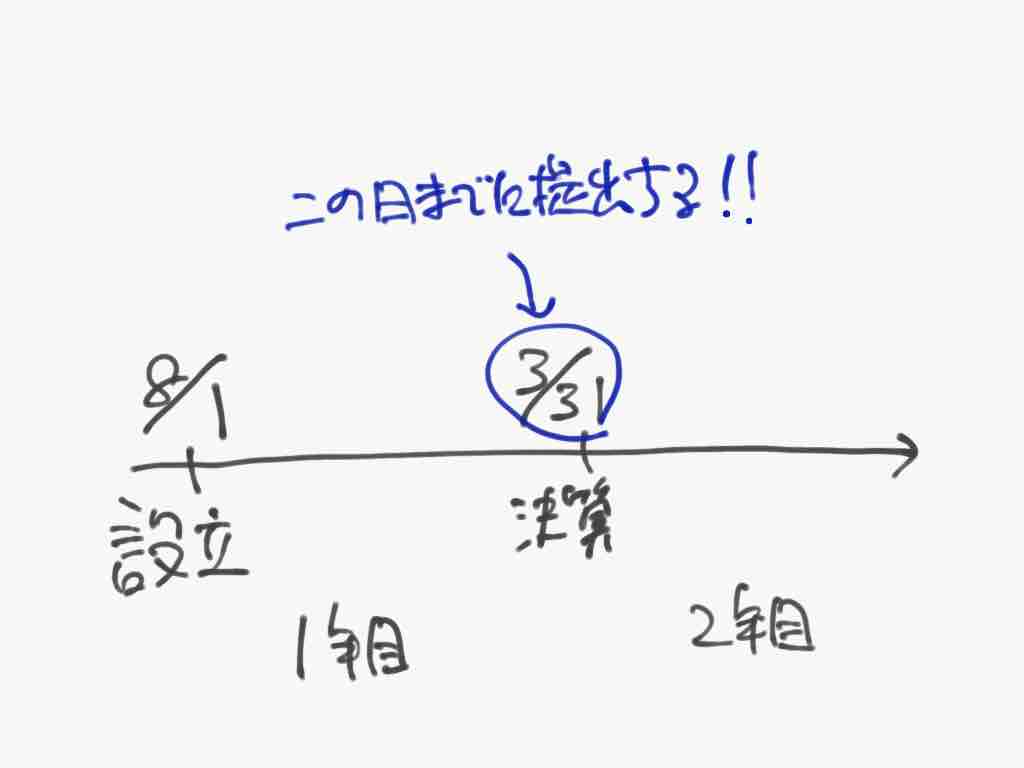

<事例2>

・3月末決算

・8月1日に法人を設立し起業(1年目)

・現在は免税事業

この場合は、現在1年目の事業年度内に提出すれば、起業1年目から課税事業者になることができます。

基本は事例1で見たように、次の事業年度(今回だと2年目)から課税事業者になりますが、起業1年目で事業を始める前に届出書を出すというのは到底ムリな話ですよね(笑)

だから起業1年目は特例で、1年目の決算末までに届出書を提出すれば、そこから課税事業者になることが可能なのです!!

3.どのような会社が対象となるか?!

海外のオークションサイトのebay(イーベイ)や、アメリカのAmazon .comで個人輸出をしている方が当てはまるでしょうか。

そのため、起業時から輸出売上がある方や、副業で個人輸出をやる方は、事前に税理士へ相談することをオススメします。

原価や経費の8%って、年間にすると結構な金額になりますからね。税理士に有料で相談し、還付手続きを依頼しても安いくらいです(笑) はい、営業でした(*^_^*)

4.まとめ

スタートアップで輸出売上がある会社、個人輸出をしている方は対象になる可能性があります。消費税を払う損と、還付を受ける利益のどちらが大きいのか、しっかり確認しておきましょう!!

当事務所では、「消費税還付コンサルティング」というサービスもやっておりますので、お困りの方はこちらをご利用下さい(*^^*)

こちらの記事が、もうひとつの還付が受けられない事例です。併せて確認しておきましょう。

<注意>

こちらの記事は、中小企業の経営者や経理担当者に分かりやすく書いています。そのため細かな詳細は省いておりますので、ご不明なことは顧問税理士さんか税務署、または当事務所までご相談ください(*^^*)