経営力向上計画の認定を受け、節税・資金繰り・補助金を活用しよう!

経営力向上計画の認定サポート

最近は、中小企業について国からの様々なサポートが増えてきました。

後継者不足による事業承継問題、それと今回紹介する経営力向上計画は、これからの中小企業経営において欠かせないものとなりますので、しっかり確認しておきましょう!!

1.経営力向上計画とは?!

2016年7月に「中小企業等経営強化法」が施行され、中小企業が国から認定を受けることにより、設備投資による節税・低利による資金調達・各種補助金の加点と優先採択されます。

これらは、国が認めた「認定支援機関」と一緒にタッグを組み、計画・行動していくことにより、様々なメリットを享受できますので、これから成長・発展していく中小企業では必須の取り組みとなっています。

この認定支援機関とは、当事務所の税理士2人も認定を受けていますので、ご安心下さい(*^^*)

2.対象となる会社

この認定を受けた方が良い会社は以下のような会社です。

◆この先5年間で、設備投資・新規出店・事業の多角化を検討している会社

◆会社が発展していて、人件費が増えている会社

◆今後M&Aをして、ビジネスを成長させていく会社

◆設備投資により、金融機関より融資を検討している会社

◆ものづくり補助金・事業承継補助金・小規模事業者補助金などを使って、積極的に資金調達を検討している会社

ひとつでも該当しているものがあれば、絶対に認定を受けておきましょう!

3.経営力向上計画のメリット

やはりメリットが無ければ、人間動けません。

中小企業が関係するメリットは、大きく分けると2つです。

ひとつめは、設備投資をしたり、人件費が増加した場合の節税です。

ふたつめは、資金調達をする際の金利が下がったり、信用保証協会の枠が2倍になったり、補助金が通りやすくなったりするお金の調達です。

どちらも、会社経営には欠かせないもので、また経営力向上計画を受けていないと、いずれも適用できませんので、これから5年以内に設備投資・従業員の増加・資金調達をお考えの方はぜひ取り組まれて下さい(*^^*)

以下、メリットの詳細を記載します。

<節税>

①中小企業経営強化税制による即時償却か、税額控除

投資することにより日本の経済は活性化されます。よって、設備投資による税金の恩恵は大きいので、こちらは絶対に活用しましょう!

◆即時償却とは??

即時償却とは、分かりやすくザックリ説明すると、購入した機械などの設備を、買った年に全額経費とすることができるという制度です。

今期1,000万円の設備投資をしたのであれば、その全額の1,000万円を今期の経費にできるのです!!

通常は、金額の大きい設備投資をした場合は、減価償却として毎年少しずつ経費となります。

よって、投資した時に大きなお金は出ていきますが、経費にするのは数年かかるので、税金の負担が結構大変なのです。

例:1,000万円(耐用年数5年)の機械を購入

【即時償却とした場合】

1年目:経費1,000万円

【減価償却とした場合】

1年目:200万円

2年目:200万円

3年目:200万円

4年目:200万円

5年目:200万円

よって、この即時償却を活用すれば、「設備投資額=100%経費になる=お金が出る」の金額が一致していますので、投資額がすぐに節税となり、会社の資金繰りはかなり楽になるのです!!

これを活用しない手はないですよね(*^^*)

◆税額控除とは?

即時償却と選択するのが税額控除です。

税額控除とは、税金から直接「投資額×10%」の控除をしますので、基本的には即時償却よりも「税額控除の方がお得」となっています(*^^*)

※資本金が3,000万円を超える法人は、税額控除の率が7%となります。

よって、1,000万円の設備投資をした場合は、1,000万円×10%=100万円が法人税や所得税から直接控除されます!! これってすごいですよねー。

なぜ即時償却よりもお得かというと、減価償却はいずれ数年かけてされるわけですから、それを前倒しするかどうかだけなので、5年・10年スパンで見たら一緒になります。

しかし、税額控除は直接税金から控除でき、別で減価償却は通常通りできますので、「ダブルでお得」となるのです(*^^*)

ただ一概に税額控除がお得ではなく、その会社の利益の状況・今後の会社の業績によって判断は様々ですので、どちらを選択するかご検討下さい(*^^*)

◆対象となる会社

資本金1億円以下の青色申告をする法人・個人事業で、「経営力向上計画の認定」を受けている

ここがポイントです。

よって、経営力向上計画の認定を受けていなければ、対象となる設備を買ったとしても、即時償却や税額控除は受けられないのです!!

これは結構ヤバいですね(笑)

◆対象となる設備投資

続いて、何に投資すれば良いのか確認しておきましょう!

| 設備の種類 | 取得価額 |

|---|---|

| 機械装置 | 160万円以上 |

| 工具 | 30万円以上 |

| 器具備品 | 30万円以上 |

| 建物附属設備 | 60万円以上 |

| ソフトウェア | 70万円以上 |

※設備によって細かな要件がありますので、適用にあたっては顧問税理士さん、または当事務所へ事前にご相談下さい(*^^*)

◆対象となる業種

以下、国税庁のHPより。見てもらって分かりますが、ほとんどの業種は対象となります!

製造業、建設業、鉱業、卸売業、小売業、一般旅客自動車運送業、道路貨物運送業、倉庫業、港湾運送業、ガス業、料理店業その他の飲食店業(料亭、バー、キャバレー、ナイトクラブ、その他これらに類する事業を除きます。)、海洋運輸業及び沿海運輸業、内航船舶貸渡業、旅行業、こん包業、郵便業、損害保険代理業、情報通信業、駐車場業、学術研究、不動産業、物品賃貸業、専門サービス業、広告業、技術サービス業、宿泊業、洗濯・理容・美容・浴場業、その他の生活関連サービス業、医療、福祉業、社会保険・社会福祉・介護事業、サービス業(教育、学術支援業、映画業、協同組合、他に分類されないサービス業(廃棄物処理業、自動車整備業、機械等修理業、職業・労働者派遣業、その他の事業サービス業))、農業、林業、漁業、水産養殖業

(注1) 電気業、水道業、娯楽業(映画業を除く)等は、対象になりません。

(注2) 性風俗関連特殊営業に該当する事業については、対象となりません。

以上、設備投資による税金のメリットを説明してきました。

これらの投資は、「経営力向上計画の認定を受けて」投資することが大前提となっています。

これから5年以内に設備投資をお考えの方は、絶対に経営力向上計画の認定を受けておいて下さいね(*^^*)

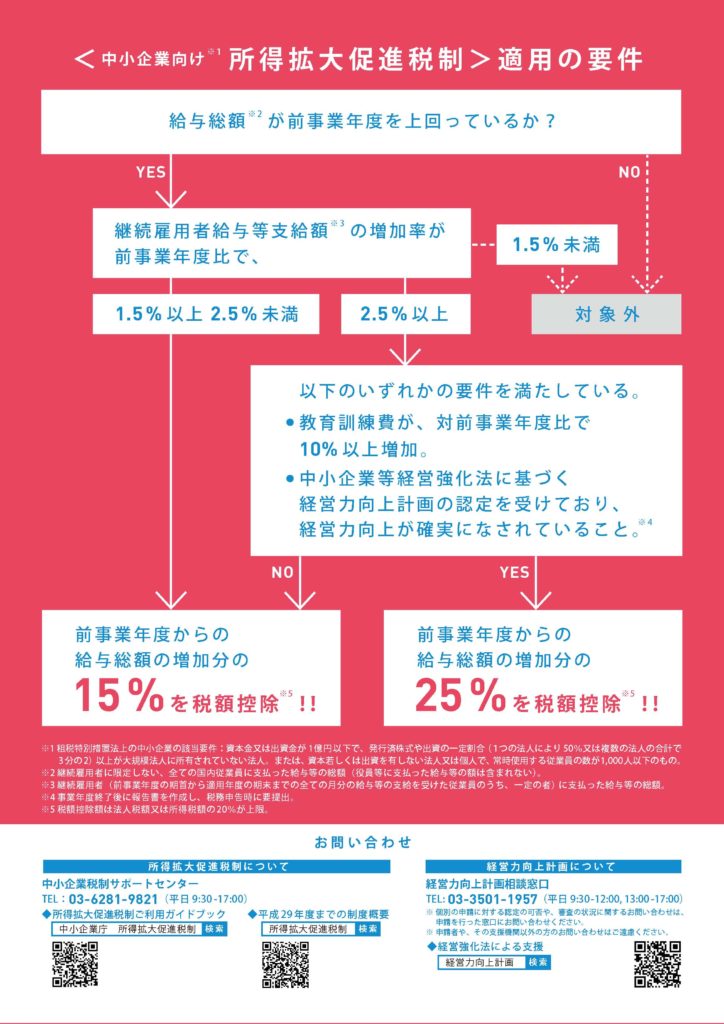

②所得拡大税制の上乗せ控除

最近は、最低賃金が毎年上がり続け、また人材も不足しているため、企業の人件費は毎年増加の一途です。

みなさんも、人材確保には苦労されていると思います。

そのような会社は、所得拡大税制を活用し節税しましょう!!

<要件>

①給与総額が前事業年度を上回っているか?

②今期と前期の2年間、会社に在籍している人の給与がどれくらいアップしているか?

「1.5%以上2.5%未満」の場合は、前事業年度から増加した給与の「15%」税額控除!

「2.5%以上」の場合は、前事業年度から増加した給与の「25%」税額控除!

この後者である、25%の税額控除には以下の要件があるのです。

前期と比べて、教育訓練費が10%以上増加しているか?

または、経営力向上計画の認定を受けているか?

このどちらかをクリアしていれば、25%の税額控除を使うことが可能なのです。

教育訓練費が毎年増加すればいいですが、これは計画を立てても実行されないことがあるでしょう。

よって、どうなるか分からないということです。

逆に、経営力向上計画の認定は、認定さえ受けてれば可能ですので、給与さえ増えていれば、「確実に」25%の税額控除が可能となるのです!!

皆さんはどちらを選びますか??

言わなくても分かると思います(笑)

※こちらのパンフレットが分かりやすいです。

<資金調達>

①日本政策金融公庫(旧:国金)からの低利融資

「新事業活動促進資金」を活用し、設備投資による金利を「基準金利から0.9%」下げることが可能!!

※2019年8月現在の基準利率2.16% ⇒ 設備投資の金利が1.26%へ!!

https://www.jfc.go.jp/n/finance/search/04_sjkakushin_m.html

事例で計算してみましょう。

<事例>

・3,000万円の機械を購入

・全額借入で資金調達

・10年の元金均等返済

【基準金利(2.16%)の場合】

毎月の返済額 30.4万円/月

10年間の支払利息総額 327万円

【基準金利より0.9%下がった場合】

毎月の返済額 28.2万円/月

10年間の支払利息総額 191万円

よって、毎月の資金繰りは2.2万円少なくなり、10年間の利息支払額は136万円も負担が少なくなります。

| 内容 | |

|---|---|

| 借入額 | 7,200万円(うち運転資金4,800万円) |

| 金利 | 基準利率 ただし、設備資金(土地及び建物取得資金は基準利率)については特別利率C |

| 返済期間 | 設備資金 20年以内 運転資金 7年以内 |

②商工中金による低利融資

商工中金の独自の制度融資により、低利融資を受けることができます。

③信用保証協会の保証枠の拡大

通常枠とは「別枠」で倍の枠ができます!!

| 通常枠 | 別枠 | |

|---|---|---|

| 普通 | 2億円(組合4億円) | 2億円(組合4億円) |

| 無担保 | 8,000万円 | 8,000万円 |

| 特別小口 | 2,000万円 | 2,000万円 |

| 新事業開拓 | 2億円⇒3億円(保証枠の拡大) | |

| 海外投資関係 | 2億円⇒3億円(保証枠の拡大) | |

④日本政策金融公庫によるスタンドバイクレジット制度

これらの制度を活用し、海外での資金調達が可能です!

https://www.jfc.go.jp/n/finance/search/standbycredit.html

<その他>

事業承継等による登録免許税・不動産取得税の免除

こちらは、あまり関係ないかもしれませんが、今後中小企業でもM&Aなどがあれば、地味に役立つ制度です。

よって、M&Aを使って会社を成長させようと思っていらっしゃる方は、ぜひご利用下さい(*^^*)

4.注意すること!

設備投資の即時償却(100%)や、所得拡大税制の上乗せ措置の税金によるメリットは、顧問税理士からのアドバイスがあれば良いでしょうが、実際にアドバイスしているケースはかなり少ないように感じます。

基本的には、即時償却をするためには設備を「取得前」に、経営力向上計画の認定を受ける必要があります。

また、所得拡大税制の上乗せを使うには、会社の「決算期末まで」に認定を受けていないと、その事業年度での税金の控除はできません。

誤って、決算申告期限の2ヶ月後ではありませんので十分ご注意下さい!!

よって、これから5年以内に、設備投資や人材の増員、資金調達をご検討の企業は、確実に経営力向上計画の認定を受けておく必要があるのです。

5.認定までの流れ

①質問フォームに入力

まずは以下の質問フォームにご回答下さい。

https://forms.gle/hDJUXBo7c3Nqi88y7

こちらで検討し、経営力向上計画が必要か連絡させて頂きます。

②御社のメリットの確認

対象となりそうであれば、御社のメリットを説明し、申請内容を当事務所でヒアリングし、申請書の作成。

なお、申請を依頼される方は、着手金5万円の入金確認後の手続きとなります。

③計画書の作成

計画書を作成し、事業分野別の各大臣へ申請書を郵便で提出。

その後、修正の依頼等があれば、当事務所で対応。

通常は、約30日程度で認定されます。

④成功報酬のご入金

認定後、1週間以内にご入金をお願いします。

⑤各種設備投資、優遇税制、資金調達の活用!

有利な金利で資金調達、または補助金をもらい、そのお金で設備投資をして、有利な節税を活用し、会社を大きく成長させましょう!!

◆手引はこちらです。

https://www.chusho.meti.go.jp/keiei/kyoka/2019/190719tebiki.pdf

こういった様式のものを作成し、提出します。

https://www.chusho.meti.go.jp/keiei/kyoka/2019/190716shinseisyo.pdf

https://www.chusho.meti.go.jp/keiei/kyoka/2019/190716kisaireikouri.pdf

6.料金

①着手金 5万円(税抜)

※業務に取り掛かる前にご入金をお願いします。

②成功報酬 5万円(税抜)

※認定されてから、1週間以内にご入金をお願いします。

③合計 10万円(税抜)

※上記は工業会から証明書がでるA類型の場合です。

別で申請が必要がB類型の場合は、成功報酬で別途3万円(税別)が必要となります。

※その他、対象となる方は先端設備等導入計画などの申請をすることもオススメします。

先端設備等導入計画

お問い合わせはこちらまで

■電話番号:092-894-1548

■対応時間:10:00~17:00 (土・日・祝休み)

対応する税理士は出てることが多いため、どのような内容か簡単に受付へお伝え下さい。

・会社名とお名前

・お問い合わせ内容

・連絡先

そのため、下記の問い合わせフォームで問い合わせ内容を送信頂く方がスムーズかと思います。 後ほど、担当より連絡させて頂きます。