事業承継コンサルティング

事業承継コンサルティング

<注意>

記事を書いているのはこちらの中小企業庁が発表している資料を元に説明しております。

http://www.chusho.meti.go.jp/zaimu/zeisei/2017/171225zeiritu.pdf

また、こちらの中小企業庁のページもご参考に確認下さい。

http://www.chusho.meti.go.jp/zaimu/shoukei/2018/180402shoukeizeisei.htm

なお、ここで説明する事業承継税制は平成30年度の改正でできた「特例」の部分で、これまでの3分の2納税猶予される「一般」はまだ残っていますが、特例を前提で話を進めます。

今後随時詳細が明らかになっていきますので、その部分は更新していきます(*^^*)

また、「平成」もそろそろ終わる予定なので、この記事は「西暦」ですべて記載しますのでご了承下さい。

1.事業承継税制とはなんぞや?

財務省の試算では、日本の中小企業は今後10年の間に70歳を超える経営者が245万人となり、うち半数の127万人が「後継者未定」のようです。

この127万人は、日本の企業全体の約3分の1を占めるようで、かなりの数の会社で後継者が決まっていない状況です。そのためこの事業承継税制は、税金の負担を軽くし、中小企業を次の後継者へスムーズに引き継ぐことが主な目的です。

「会社を承継する」ということは、会社の「株式」を引き継がなければいけません。優良な中小企業であれば、長年の内部留保が貯まり、株式の価値が数億円という会社も珍しくありません。肌感覚では分からないと思いますが。その後、経営者に相続が発生し、後継者が株式を相続すると、多額の相続税が課税されてしまいます。上場企業の株式であれば市場で売却ができるため相続税を払っても良いでしょうが、中小企業の株式を売却する事はほとんど不可能です。

そのため、売却(現金化)できない財産を引き継いで相続税を払うのはかなり辛いものがあります。しかも相続した財産は、株式がほとんどである場合は、資金化できなければ納税資金を確保するのも一苦労です。このような状況が長年続いてきたことから、国がようやく重い腰を上げこの事業承継税制なるものを作ったのです。

2.全株式が対象で、猶予割合は100%

ではこの事業承継税制は、どのようなメリットがあるのでしょうか?

やはり一番のメリットは、「相続税・贈与税の100%納税猶予」でしょう。

これまでは先代から引き継ぐ株式の3分の2までで、その相続税の80%が納税猶予されていました。ただこの計算だと、実質「2/3×80%=約53%」しか相続税の猶予できなかったことになります。

それが平成30年度の税制改正で上限が撤廃され、全株式(100%)が対象で相続税と贈与税でも税金の負担をゼロにしたのです!!これは日本政府も思いっきりましたね(^o^)/

これまでは普通に中小企業の株式を相続したら、株式の価値が1億円であれば、相続税が数百万円かかっていました。それがゼロになるんですからね(*^^*) 対象となる会社は絶対に検討し、活用すべきです!

納税猶予という意味

「猶予(ゆうよ)」っていう言葉は、普段の生活ではあまり聞かないですよね。

ネットで意味を調べると、このような意味が出てきました。

『猶予とは、すぐにそれをしなければならない人に対し、実行時期を先送りし、余裕を与えること。』

よって、この事業承継税制で相続税や贈与税の納税を猶予するという事は、「税金を支払う時期を先送りする」ということです。では先送りするのであれば「将来払わなければいけないのではないか?」と不安に思いますよね。

ただ今回の事業承継税制では、一定の条件を満たせば猶予ではなく「100%免除」になります。これが大きい!というか、このようにしないと、優良な会社の株式は引き継げたものではありません。

細かい要件は、以下で確認して行きましょう!

3.誰から誰へ株式を移転させるのか

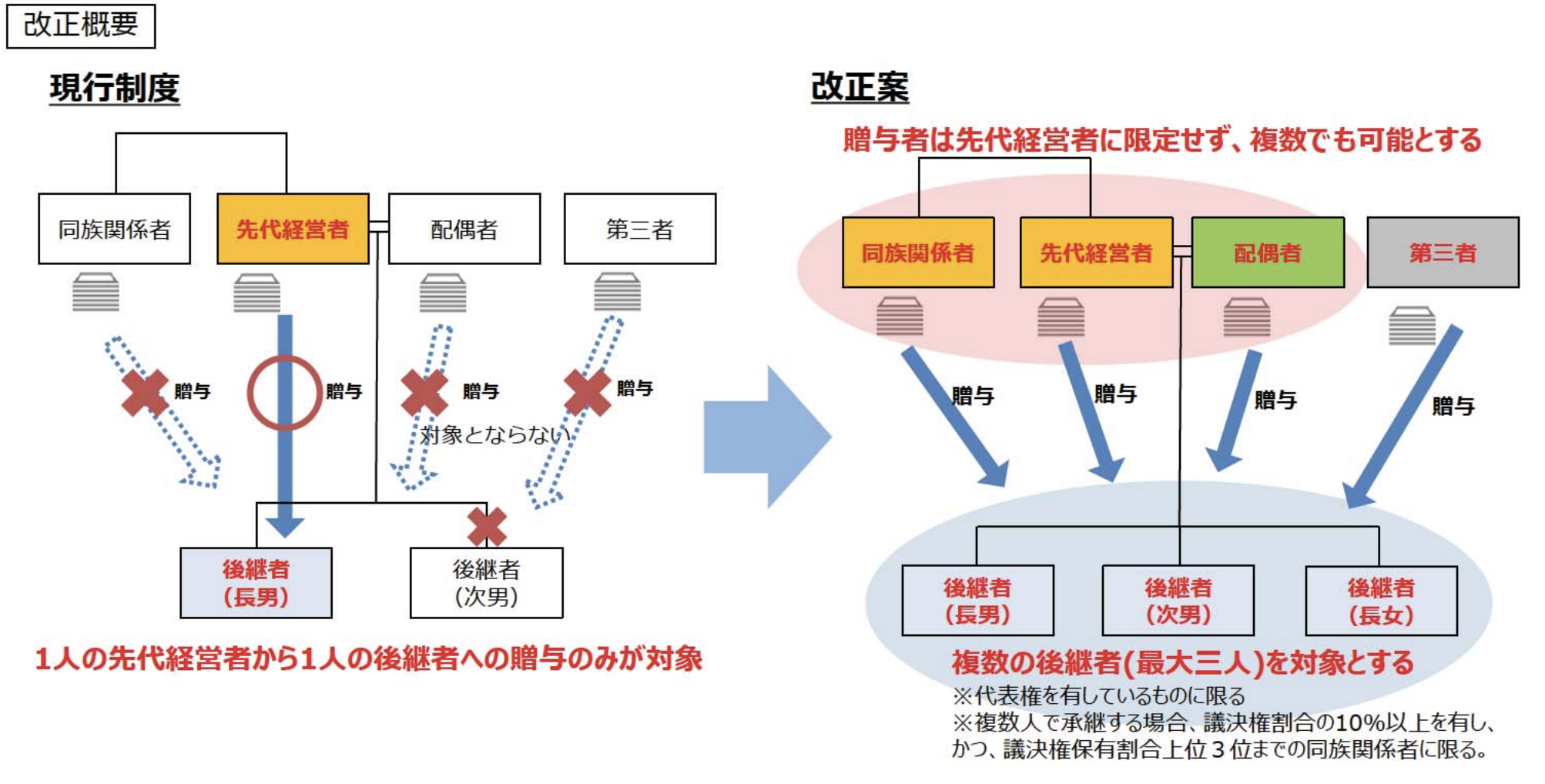

この部分は大きく変わりましたのでしっかり確認しておきましょう。

それも良い方向へ(*^^*)

※中小企業庁の資料より

<被相続人・贈与者>⇒現在、株式を持っている人

・現社長、会長(先代経営者)

・社長の配偶者

・社長の親族(兄弟姉妹)

・第三者

これまでの現行制度の納税猶予(上記図の左側)は、先代経営者だけからの相続・贈与が対象でしたが、それが、かなり範囲が広がりました!!

先代経営者の配偶者や親族で持っているケースは多々ありますからね。これで使いやすい制度に変わりました(*^^*)

<相続人・受贈者>⇒株式を引き継いで、会社を経営する人

・社長の息子・娘(後継者)

※婿養子などもOKだと思われます。

また、後継者で株式をもらう人が「最大3人」までOKとなりました。

こちらの書類の「3.特例後継者について」のところに3名の名前を書きます。

(特例承継計画)

様式第21 施行規則第17 条第2 項の規定による確認申請書

しかし、ここで困ったことがあります。

代表権の問題

資料では※印で、「代表権を有しているものに限る」とあります。株式会社で代表権を有する人を複数置くことは可能ですが、実務的には稀でしょう。それも中小企業であれば特に。

例えば、後継者の子供が3人(A,B,C)いたとします。

お父さんからこの事業承継税制を使って、株式を贈与される人は3人までOKなので、3分の1ずつ均等に贈与したとしましょう。その後代表取締役となったのはAさんとします。

では、残りのBさん、Cさんは代表権がありません。

ということは、贈与税は猶予されずに、Aさんが代表になった時点で贈与税が課税されるのです。これが数千万円の価値がある株式であれば贈与税は半端ないです!!まあそんなときは、株式をB,Cには贈与しないと思いますが。

この辺りは今後Q&Aや通達などで方向性が示されるでしょう。

第三者からの贈与でもOKとなったが問題もある

さて話が変わりまして、もうひとつ大きな変更があります。

それは、今株式を持っている贈与者は、「全く血のつながりの無い第三者」からの贈与でも可能となりました!!

これは凄いことですよね!ただここでも実務的には問題が発生します。税法の問題では無いのですが、事例で確認しましょう。

<事例>

・株式の価値 1億円

・株主 社長 80%、社長の知人Aさん 20%

・後継者予定 社長の息子

この場合、社長の知人Aさんから贈与で社長の息子が株式を貰っても、特例の事業承継税制を使えば贈与税はゼロになります。

しかしどうでしょう。逆の立場に立ち、「自分が2,000万円の価値がある株式を持って、それを知り合いの息子に贈与ということはゼロ円であげる」ということです。現実的にそんなことをするでしょうか??

僕だったら「いくらかで買って欲しいなぁー」と思ってしまいます(笑)

金に汚いですね(*^^*)

しかし、それが現実だと思います。そのため現実を考えればゼロ円(贈与)で渡すのはかなり難しいと思います。最悪は事例の2,000万円の株式を安く売ってもらい、現経営者か後継者が買い取るしか無いのでしょう。

そこでひとつ注意することは、個人間の売買で時価より著しく低い価格で売買があった場合には、所得税法では時価との差額を贈与とみなされますので、事業承継税制と合わせて活用すれば対策できるはずです。

<参考>

▼No.4423 著しく低い価額で財産を譲り受けたとき

だから、第三者が株式を持っている場合は、何かしらの手を打つ必要があります。

それも早めに。

「一括贈与」でしかダメ

後継者がまだ育たないので、毎年ちょこちょこ贈与する方も多いかと思いますが、この事業承継税制を使う場合には、後継者の持ち分が3分の2以上になるように「一度にまとめて贈与」しないと、適用出来ないこととなります。これを「一括贈与」と言います。

そうしないと、一部株式を残した場合には、その株式は納税猶予を受けられず、通常取り相続と贈与税の課税の対象となります。ここは要注意ポイントです!!

「やるなら全部、一括で贈与する」と覚えておいて下さい(*^^*)

4.いつから、いつまでにする何をするのか時期を確認

平成30年度の税制改正で事業承継税制の特例ができました。そのため通常は3月で国会を通り、早くても4月1日から法律が施行されます。

しかし今回の事業承継税制は、現時点(2018年2月)では法律がまだできていませんが、4月になれば法律が施行されて、適用されるのは遡った「2018年1月1日」からの相続と贈与が対象となります(*^^*)

ここでも国の本気度が伝わってきますね。

特例承継計画(仮称)を提出する

この事業承継税制を使うためには、特例承継計画を作成し提出する必要があります。

提出する場所は、会社がある都道府県の下記の機関になります。

▼平成29年4月1日から事業承継税制・金融支援の窓口が、都道府県に変更になります

http://www.chusho.meti.go.jp/zaimu/shoukei/2017/170131madoguchi.htm

いつまでに提出するのか?

この書類の提出時期ですが、法律が出るのが2018年4月ですので、そこから5年後の「2023年3月31日まで」にて提出する必要があります。

そうすれば2018年1月1日から2027年12月31日までに、先代経営者の株式を相続か贈与をすれば、その株式についての税金は猶予されるということです。

この辺の期間は複雑ですのできちんと覚えておきましょう。

ただ対象となりそうな会社は特例承認計画自体は提出しておいても良いと思います。

逆に、特例承認計画を提出する「デメリット」は何かあるのでしょうか??

あるとすれば税理士に対する相談報酬ぐらいですかね(笑)

この辺はまた情報も出てくるでしょう。

5.雇用要件は緩和され、無いに等しい

昔の事業承継税制が使えなかったのはこの部分です。

この制度を使う場合は、5年間の平均で雇用の8割を維持することが求められていたのです。今の時代、5年後の自社の経営環境なんて分かるはずありません。

それなのに、今の雇用を8割維持するとなると並大抵ではありません。

例えば、事業承継税制を申請時に従業員が25人いたとしましょう。その80%だと20人になります。それが今後5年間の平均で従業員数の平均が下回ったら事業承継の要件を満たさなくなるのです。

これがネックだったので、この制度が使われていなかったのです。国からしてみれば、このような意見が上がってきたので、雇用要件が緩和されたのでしょう。

ではどのように変わるのか説明します。

平成30年の改正後は、5年間の雇用平均が8割の要件はありますが、8割に達していなくても、キチンとした理由を報告すればこの制度は続けられるということです。

また、経営状況が原因で従業員数が減った場合であっても、認定支援機関の指導助言があれば続けられます。

認定支援機関とは以下に掲載されている企業です。

http://www.chusho.meti.go.jp/keiei/kakushin/nintei/kyoku/ichiran.htm

書いている僕の事務所も認定支援機関となっています(*^^*)

そのため、実質は雇用用件は無いに等しいので、ここをあまり気にする必要はないとということです。

6.M&Aなどで売却、会社を清算した場合はどうなるのか?

これも気になることでしょう。

<事例>

・株式の価値 1億円

・株主 社長 100%

・後継者予定 社長の息子

この状況で、事業承継税制を使い、株価を全て息子さんへ贈与したとします。

その場合は、今まで説明したきた通り贈与税のは0円となります。

その後、社長の息子さんが事業を継続しすれば良いですが、10年後にその会社を売却したり、一部事業売却、または会社をたたむ場合も考えられます。

そのような場合は、贈与した税金は、納税を猶予されていただけなので、上記で説明した一定の要件には当てはまらず、猶予されていた贈与税は支払わなくてはいけません。ここは注意してください。

では、その際の贈与税の計算を見てみましょう。

<事例>

・株式の価値 1億円(資本金1,000万円)

・株主 社長 100%

・後継者予定 社長の息子

・2018年8月に100%の株式を息子へ贈与(事業承継税制を活用)

・2021年に会社の株式をM&Aで他社へ売却 3,000万円

<贈与時>2018年8月

この時点では事業承継税制を使っているため、贈与税はゼロとなります。

<株式売却時>2021年

贈与の時点では株式の価値が1億円でしたが、M&Aで売却した際の時価は3,000万円に下がっていました。

昔の事業承継税制では、贈与した時点の「1億円」で贈与税を計算して納付する必要があったのです。

1億円の贈与税は、約4,800万円にもなります(笑)

笑い事ではありませんが、これが過去の法律だったのです。

だから、ほとんどの方は昔の事業承継税制を使う気にならなかったのです。

将来何があるかわかりませんからね。

ちなみに、こちらが贈与税の税率です。

▼贈与税率

改正後は売却・廃業の時点の株価で納税額を再計算

新しいのはどう変わったのか?

それは、「株式を売却した時点の価格」で贈与税を再計算するということになりました。

売却価格 (3,000万円ー110万円)×45%ー265万円=1,035万円

だいぶ下がりはしましたが、結構な額の贈与税になります。

贈与税は、一番高い税金ですからね。

逆にこれが1億円を上回って高く売れた場合にも注意が必要です。

理由は、その価値が上がったときの価格で贈与税の計算がされるからです。

1億で贈与された株式を、10年後2億で売ったら、その時点で2億に対する贈与税を納税する必要があります。

その贈与税は、1億円ちょっとになります(笑)

んー、そしたら引き継いで会社を成長させた意味がありませんよね・・・。

そのため、M&Aなので会社を売却も将来的に考えているのであれば、この事業承継税制を使わず地味に毎年少しずつ贈与するのが無難なのかもしれません。

譲渡所得は課税されるのか?

しかしここで気になることがひとつ浮かびました。

この株式を売った際の譲渡所得は課税されるのでしょうか??

基本的に相続や贈与でもらった財産を、その後譲渡した場合には相続や贈与で最初に取得した人の取得費を引き継ぎます。

という事は、この会社を最初に1,000万円の資本金で設立し、それを息子さんに贈与し、その後3,000万円で売却した場合には、以下の計算となります。

<譲渡所得の計算>

売却価格 3,000万円

取得費 1,000万円

差引利益 2,000万円

これに長期譲渡所得の、税率約20%(所得税・住民税)が課税されると、

2,000万円×20%=400万円

ここでも税金が発生することとなります・・・。

贈与税と含めると、約1,400万円近くの税金が課税され、売却代金の半分近くが税金で持っていかれることとなるのでしょうか??

このあたりも法律が出た時点で、税務署等に確認が必要でしょうね。

僕からも随時紹介していきますね(*^^*)

清算・倒産した場合はどうなるのか?

まず清算の場合ですが、清算は会社をきれいにたたむことなので、会社の資産や負債を整理し、財産が残れば株主に分配するという流れになります。

そのため最後に会社の財産が残った価値で贈与税を再計算することになります。

このあたりは、分かりやすいと思います。

ただここでも注意しておきたいのは、出資以上の分配を行えば配当課税が行われるということです。

さて続いて倒産した場合です。

倒産するという事は、会社の負債を持っている資産で払えなくなるということです。

ということは、会社は債務超過であるため、その会社の株価もゼロになります。

ではこの事業承継税制で贈与した株価が1億円であっても、倒産したときの株価はゼロになっていますので、価値がゼロのものを贈与しても贈与税は課税されません(*^^*)

良いか悪いか分かりませんけどね・・。

倒産していますので。

贈与を選択するのはリスクだけ?

となると、贈与で株式を移すのではなく、相続で移した方が将来の税金リスクを考えると得なのかもしれません。

しかし、期間が2027年の12月31日までに相続をしなければいけませんので、失礼ですが万が一先代の経営者がこの期限までに亡くならなければ、事業承継税制の意味はなかったということになります。

これは僕の私見ですが、この10年というのはいずれ延長されていくかと思います。そうしないと事業承継の意味をなさないですからね。

7.相続時精算課税制度の活用ができるようになったのはミラクルだ!

これはかなり有利な制度ができました。

上記で長々と説明した通り、贈与した場合には、万が一途中で売却があれば多額の贈与税が課税されます。

そこでこの相続時精算課税制度を使えば、一定額は非課税になるため、贈与税の税金を抑えることが可能になります。

▼相続時精算課税制度とは?

改正では、「60歳以上の贈与者(今の株主)から、20歳以上の後継者へ株式の贈与」も、相続時精算課税制度の対象とするようになりました。

相続時精算課税制度ですが、基本的に親から子供への贈与だけが対象でしたが、この事業承継税制では身内の同族関係者の株主や、はたまた全く関係の無い第三者からの贈与でも使えるようにしたのです!!

極端な話、「中小企業の株式であれば、誰からの贈与でも相続時精算課税制度を使える」ということです(*^^*)

これまた大盤振る舞いですね(*^^*)

相続時精算課税制度は、2,500万円まで非課税で、それを超えると20%の税率で一律贈与税が発生するものです。

事例で計算してみましょう。

<事例>

・株式の価値 1億円(資本金1,000万円)

・株主 社長 80%、社長の知り合い 20%

・後継者予定 社長の息子

このような状況であれば、これまでは社長の知り合いから株式を贈与で後継者が貰った場合には多額の贈与税が課税されていました。

<贈与税の計算>

社長の知り合い ⇒ 社長の息子へ株式の贈与

株式の価値 1億円×20%=2,000万円

(2,000万円ー110万円)×50%ー250万円=695万円もの贈与税となります。

それが、平成30年度の税制改正で、相続時精算課税制度を使うとこうなります。

<相続時精算課税制度>

株式の価値 1億円×20%=2,000万円

2,000万円<2,500万円

よって、贈与税0円

なんと、贈与税が695万円も節税できるのです!!

本当にすごい税制となりました\(^o^)/

その後、この社長の知り合いも相続が発生します。

通常であれば、この2,000万円の価値で社長の息子が、社長の知り合いの相続税を払うのですが、今回の事業承継税制で相続時精算課税制度を使っていれば、ここは免除されるのでしょう。

そうしないと、意味のないことになりますからね。

ただここも実務的には注意が必要です。

上記でも説明したとおり、「他人に2,000万円の価値のものをタダであげるか」ということです(笑)

これに、社長の知り合いのその子供が出てくるとより面倒になります。

そのため、現在の株主に第三者がいるのであれば、対策は早めに行った方が良いでしょう。

毎年利益が出ている会社であれば、その分株式の価値が毎年上がっているんですからね。

8.相続税はどれだけ安くなる?!

長々と説明してきましたが、ではこの制度を使って相続税がどれだけの負担が下がるのでしょうか。

<事例>

・遺産総額 1億5千万円

(うち中小企業株式 1億円、その他5,000万円)

・相続人 子2人

この相続があった場合、通常どおり相続すれば相続人2人合計で相続税が1,840万円発生します。

さてこれを、事業承継税制を使っていればどうなったでしょうか?

これを計算すると、相続税は約613万円となります!!

かなりの節税となりましたね(*^^*)

よって、「財産の中に占める中小企業株式の割合が高い方」は、絶対に事業承継税制を活用すべきでしょう。

こちらに相続税の税額表を作っています。

事例のように、中小企業の株式を含めた遺産総額から、中小企業の株式を差し引いた遺産総額の、相続税総額の差額が節税になるということです。

例えば、遺産総額が3億円で、うち2億円が中小企業株式の場合は、

①遺産総額3億円 ⇒ 相続税総額 6,920万円

②事業承継税制の節税額 ⇒ 相続税総額 6,920万円×2億/3億=4,613万円

ザックリですが、これくらいの税額が節税となりますので、参考に試算してみて下さい。

<相続税の参考額>

子供2人で相続した場合

単位:万円

| 遺産総額 | 基礎控除 | 課税遺産総額 | 相続税総額 |

| 5,000 | 4,200 | 800 | 80 |

| 6,000 | 4,200 | 1,800 | 180 |

| 7,000 | 4,200 | 2,800 | 320 |

| 8,000 | 4,200 | 3,800 | 470 |

| 9,000 | 4,200 | 4,800 | 620 |

| 10,000 | 4,200 | 5,800 | 770 |

| 11,000 | 4,200 | 6,800 | 960 |

| 12,000 | 4,200 | 7,800 | 1,160 |

| 13,000 | 4,200 | 8,800 | 1,360 |

| 14,000 | 4,200 | 9,800 | 1,560 |

| 15,000 | 4,200 | 10,800 | 1,840 |

| 16,000 | 4,200 | 11,800 | 2,140 |

| 17,000 | 4,200 | 12,800 | 2,440 |

| 18,000 | 4,200 | 13,800 | 2,740 |

| 19,000 | 4,200 | 14,800 | 3,040 |

| 20,000 | 4,200 | 15,800 | 3,340 |

| 21,000 | 4,200 | 16,800 | 3,640 |

| 22,000 | 4,200 | 17,800 | 3,940 |

| 23,000 | 4,200 | 18,800 | 4,240 |

| 24,000 | 4,200 | 19,800 | 4,540 |

| 25,000 | 4,200 | 20,800 | 4,920 |

| 26,000 | 4,200 | 21,800 | 5,320 |

| 27,000 | 4,200 | 22,800 | 5,720 |

| 28,000 | 4,200 | 23,800 | 6,120 |

| 29,000 | 4,200 | 24,800 | 6,520 |

| 30,000 | 4,200 | 25,800 | 6,920 |

9.当事務所のサービスの紹介

ここからは営業です(笑)

当事務所のサービスで具体的に何をやり、それをやるといくらの報酬になるのか説明しています。

①事業承継税制適用の個別相談

・事業承継税制の概要の説明

・現状のヒアリング

・事業承継税制適用のメリット・デメリットを説明

・概算の相続税額等の説明

報酬 5万円(税抜)

※その後、「②事業承継税制コンサルティング」を依頼して頂ける場合は、下記の報酬から差引かれます。

②事業承継税制コンサルティング

・自社株の評価

・相続財産の把握から簡易相続税シュミレーション

・今後の事業承継スケジュールの説明

・事業承継税制適用の書類の提出

・その他の節税策の提案

・争わない相続対策(遺産分割)の提案

報酬

決算書の純資産額 | 報酬料金 |

1億円以下 | 60万円 |

3億円以下 | 100万円 |

3億円超〜 | 見積もりします |

③事業承継税制のメンテナンスサポート

・年一回の面談と事業承継スケジュールの確認

・都道府県へ「年次報告書」の提出

・税務署へ「継続届出書」の提出

報酬 年間10万円〜(税抜)

※会社規模や管理内容によって変わります。

※所得税の申告、贈与、相続など、申告や手続きが必要な場合は別途報酬が発生します。

その場合は事前にお伝えしますのでご安心ください。

10.まとめ

2018年の今年は事業承継を考えるスタートの年になるでしょう。

これから1年で様々な情報が国税庁や中小企業庁から発表されます。法律が出揃って不明な点があればどんどん税務署等にも問い合わせをした方が良いでしょう。そうすれば通達や税務署がQ&Aを出して実務に対応できるようになるからです。

当事務所でも以上のサービスを行っておりますのでご不明な方はお問い合わせください(*^^*)

お問い合わせはこちらまで

■電話番号:092-894-1548

■対応時間:10:00~17:00 (土・日・祝休み)

対応する税理士は出てることが多いため、どのような内容か簡単に受付へお伝え下さい。

・会社名とお名前

・お問い合わせ内容

・連絡先

後ほど、担当より連絡させて頂きます。

そのため、下記の問い合わせフォームで完結に問い合わせ内容を送信頂く方がスムーズかと思います。