外国法人の法人税・消費税申告代行サービス

外国法人の法人税・消費税申告代行サービス

海外の会社(外国法人)で、日本に会社が無くても、日本の税金を払わなければいけない場合があるのはご存知ですか?!

海外の会社だから日本の税金は関係無いと思われる方が多いようですが、税務署からツッコまれるまえにしっかり確認しておきましょう(*^^*)

1.外国法人も日本の税金を払う必要がある

最初に結論を言うと、外国法人であっても、日本国内で何かしらの取引(ビジネス)をやってれいれば、「法人税」と、場合によっては「消費税」も課税される可能性があるのです!

外国法人だから関係ないだろうということはありません(笑) ただどの取引に税金がかかるのか、微妙な部分や難しい判定となりますので、しっかり確認しましょう。

2.外国法人とは?

まずは外国法人とはどんな会社なのか確認しましょう。

外国法人とは、日本国内に支店や事務所が「無い」会社を言います。

外国法人の逆は「内国法人」と言います。

内国法人は、普通の日本の会社ですので解説の必要は無いでしょう。

ちなみに、外国法人が日本国内に事務所を置き「日本支店」を作った場合、この日本支店は「内国法人」となりますので、一般の日本の会社と同じように税金が課税されます。これはただ単に「外資系」の会社ってことですね(*^^*)

そのため、ここからの記事は、日本国内に支店や事務所が無い「外国法人」を前提で解説していきます(*^^*)

3.法人税が課税される場合

外国法人は、日本での「国内源泉所得」のみ税金が課税されます。

国内源泉所得とは難しい表現ですが、簡単なイメージだと「日本国内で得た利益」という感じです。

分かりやすいのは、外国法人が「日本の不動産」を持っている場合です。海外の投資用不動産と比べれば、日本の特に東京などの利回りは高いので、海外の方がこぞって買っているようです。

日本の不動産を外国法人が持っていれば、日本で「利益=家賃収入」があるので、日本で法人税の申告が必要になります。

また業種によっては、ネットを使えば日本国内に事務所が無くても商売はできる時代です。そのため、日本国内の倉庫に在庫を置き、そこから外注先にピックアップしてもらい、日本国内のお客さんに販売する場合も、日本国内で利益を得ているので法人税が課税されます。

4.国内源泉所得とは?!

では国内源泉所得とはどんなものでしょうか?

以下の国税庁のサイトをご確認ください。

(1) 恒久的施設帰属所得、国内にある資産の運用又は保有により生ずる所得、国内にある資産の譲渡により生ずる所得(2) 組合契約等に基づいて恒久的施設を通じて行う事業から生ずる利益で、その組合契約に基づいて配分を受けるもののうち一定のもの(3) 国内にある土地、土地の上に存する権利、建物及び建物の附属設備又は構築物の譲渡による対価(4) 国内で行う人的役務の提供を事業とする者の、その人的役務の提供に係る対価例えば、映画俳優、音楽家等の芸能人、職業運動家、弁護士、公認会計士等の自由職業者又は科学技術、経営管理等の専門的知識や技能を持つ人の役務を提供したことによる対価がこれに当たります。(5) 国内にある不動産や不動産の上に存する権利等の貸付けにより受け取る対価(6) 日本の国債、地方債、内国法人の発行した社債の利子、外国法人が発行する債券の利子のうち恒久的施設を通じて行う事業に係るもの、国内の営業所に預けられた預貯金の利子等(7) 内国法人から受ける剰余金の配当、利益の配当、剰余金の分配等(8) 国内で業務を行う者に貸し付けた貸付金の利子で国内業務に係るもの(9) 国内で業務を行う者から受ける工業所有権等の使用料、又はその譲渡の対価、著作権の使用料又はその譲渡の対価、機械装置等の使用料で国内業務に係るもの(10) 給与、賞与、人的役務の提供に対する報酬のうち国内において行う勤務、人的役務の提供に基因するもの、公的年金、退職手当等のうち居住者期間に行った勤務等に基因するもの(11) 国内で行う事業の広告宣伝のための賞金品(12) 国内にある営業所等を通じて締結した保険契約等に基づく年金等(13) 国内にある営業所等が受け入れた定期積金の給付補てん金等(14) 国内において事業を行う者に対する出資につき、匿名組合契約等に基づく利益の分配(15) その他の国内源泉所得例えば、国内において行う業務又は国内にある資産に関し受ける保険金、補償金又は損害賠償金に係る所得がこれに当たります。

まあ、分かりにくいですね(笑)

この辺りが不明な場合は、当事務所へご相談ください(*^^*)

5.申告時期と期限

法人税は外国法人の場合も「事業年度の末から2ヶ月以内」に申告が必要です。これは普通の内国法人と同じになります。

ただ特例で、上場会社の株主総会が3ヶ月以内でやるように、申告期限を3ヶ月に延長することも可能です。

【国税庁】申告期限の延長の特例の申請

しかし国によってシンガポールの法人税の申告期限は、「翌年の11月末まで」という、1年以上先の申告期限という国もありますからね(笑)

できるかどうか分かりませんが、法律では税務署長が認めれば、3ヶ月以内でなくてもそれ以上延長することもできますので、その場合は税務署に申請をしましょう!

6.外国法人が提出する法人税の届出書

外国法人で国内源泉所得が発生した場合には、2ヶ月以内に以下の届出書を提出する必要があります。

ただ、この提出をしている会社がどれだけいるんですかね・・。

まあ後出しでもよいので提出するようにしましょう。

【国税庁】外国普通法人となった旨の届出

あと、外国法人であっても青色申告の特典が使えます!!その場合には、こちらの青色申告の届出が必要となります。

提出期限は、国内源泉所得が発生してから「3ヶ月以内」に提出が必要となりますので、これは漏れなくやりましょう!!

【国税庁】青色申告書の承認の申請

7.地方税・事業税はかからない

基本的に外国法人の事務所が日本に無いという前提ですので、法人の住民税・事業税はかかりません。理由はどこの地方にも事務所が無いからです(笑)

よって、国の税金である「法人税」だけ課税されることになるのです。

ちなみに、固定資産税も地方税のひとつですが、これは不動産の所有者にかかる税金なので、外国法人が不動産を持っていれば固定資産税は課税されます。ただ法人税の申告の際に、固定資産税は経費として差し引くことが可能です。

8.消費税が課税される場合

外国法人であっても、上記の法人税が課税されたように、国内源泉所得で消費税の対象となる取引の場合には、日本で消費税の納税が必要となります。

この辺りは、かなり漏れてそうですよね・・。

ただし、取引があれば絶対に課税されるわけではなく、一定の要件を満たすと消費税の納税が必要となりますので、その要件をまずは確認しましょう!!

基準期間の課税売上が1千万円を超える場合

基準期間とは、2年前の事業年度を言います。

その2年前(基準期間)の日本での消費税がかかる売上が「1,000万円を超え」たら、消費税が課税されることになります。

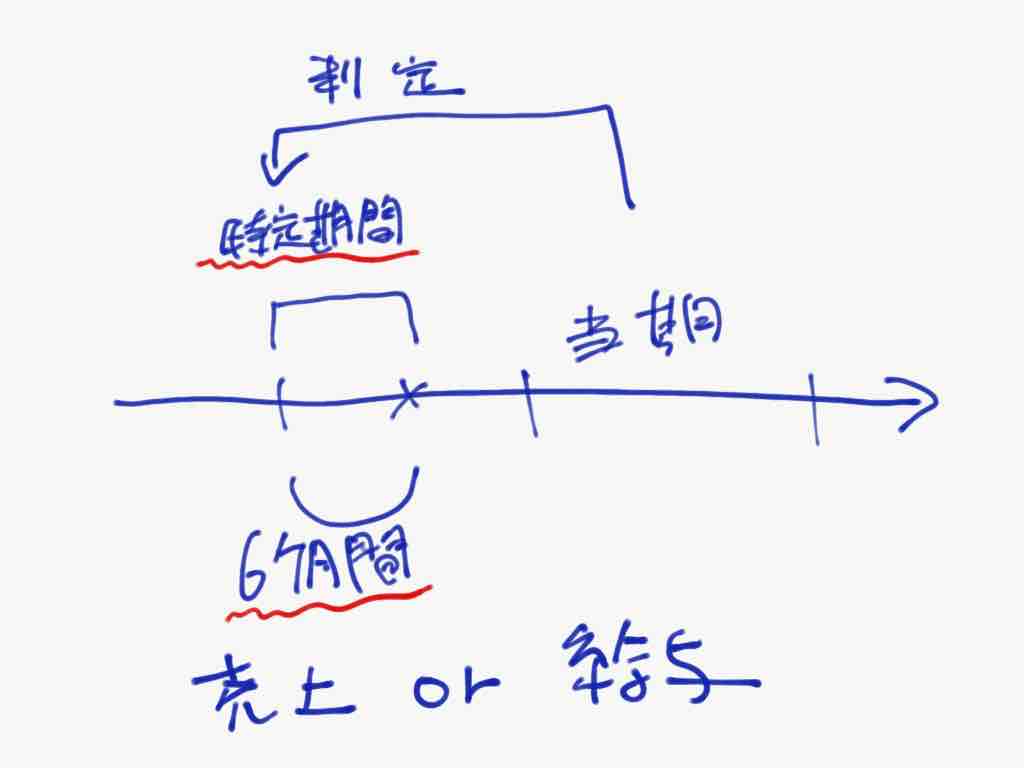

特定期間の課税売上が1千万円を超える場合

また、2年前の売上でなくても、前期の上期(期首から6ヶ月間)で売上か給与が1,000万円を超えていたら翌年には消費税の納税をする必要があります。これはややこしい・・・。

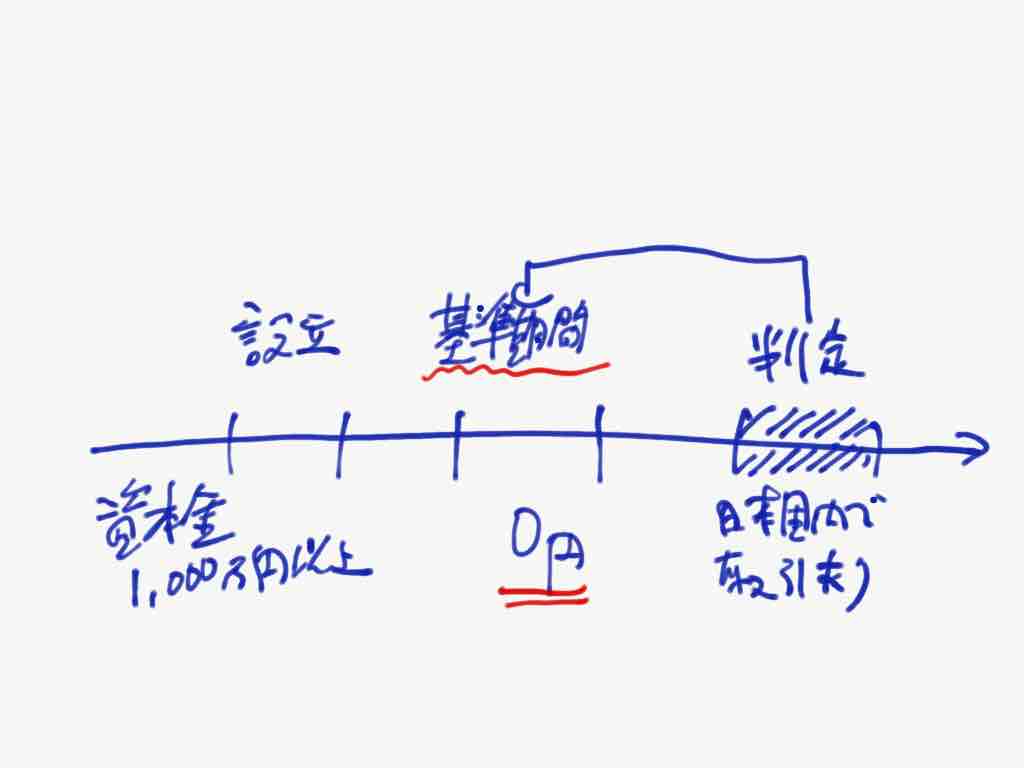

資本金が1,000万円以上の場合

新規設立法人で、資本金が1,000万円以上の場合には、基準期間が無くても消費税が免除されない場合があります。

ただこれは「いつ会社が設立されたのか?」で判断が分かれますので、以下の事例で確認しましょう。

<事例>・2015年に設立・資本金3,000万円・12月末決算・2019年に日本国内で消費税の対象となるビジネスを開始

<回答>

この場合は、会社の資本金は3,000万円なので1,000万円以上ですが、過去に会社を設立しており、2019年の基準期間である2017年が存在しているため、この年の課税売上がゼロ円であれば消費税の納税義務はありません。

このように、対象となる可能性は高いので、外国法人の場合はかなり注意が必要です。

9.どのような取引に消費税がかかるのか?!

消費税の法律では、国内で「資産の譲渡等」があった場合に消費税が課税されるとされています。

では資産の譲渡等とはなんでしょうか?以下、法律の言葉です。

資産の譲渡資産の貸付役務の提供

となっています。んー、分かるような、分からないような(笑) この言葉を簡単にすると、

日本国内にある資産を、譲渡=売却、貸付=賃貸するか、日本国内で役務の提供=サービスの提供をした場合となります。

では実際どのような取引の場合に外国法人が消費税の納税が考えられるのでしょうか?

分かりやすいのは、日本国内にある商品を外国の法人が売買している場合です。

今はインターネットを使えば、仕事の指示ができますので、日本国内にある商品を外注先に指示して配送することは可能です。この場合は、日本にある商品を日本国内で販売していますので、これは消費税の対象となります。

その他に考えられるのは、外国法人が日本国内に不動産を所有していれば、その不動産収入の法人税の申告が必要となります。その不動産がオフィスビルのテナントであれば、家賃には消費税が含まれていますので、消費税の納税義務が生じます。

逆に、人が住む「居住用の不動産」であれば、消費税がかかりません(非課税)ので、消費税の申告は必要ありません。

その他、ビジネスによってはいろいろ考えられますので、外国法人の方はご注意ください。

10.簡易課税の届出も忘れずに

基準期間の売上が5,000万円以下であれば、外国の会社であっても簡易課税の選択も可能です。

簡易課税とは、売上の消費税だけ把握しておけば、簡単に計算できますし、業種によっては原則的な計算方法よりも「お得」になることがありますので、ぜひ検討してください(*^^*)

ただ、この簡易課税を受ける場合には、事業年度が始まる前に税務署へ届出書の提出が必要となるので絶対にお忘れなく!!

【届出書】消費税簡易課税制度選択届出手続

不動産業など特に簡易課税が有利になるはずです(*^^*)

11.租税条約を確認

さて話が少し変わります。

租税条約とは、日本と外国との間で取り決めた税金の決まりです。国によって違いますが、ある程度基準があります。

基本的には、外国法人であっても日本国内で得た利益は日本で課税されます。そして、本国でも日本で得た利益は課税されますので、「同じ利益に二重で課税」されることになります。その場合は、以下の段で紹介する外国税額控除で税金の調整をすることになります。

ただ国によっては、日本の所得は本国で申告する必要無しという国もありますので、その辺りはしっかりご確認ください。

12.外国税額控除

外国税額控除とは、同じ利益に本国と日本で二重に課税された場合に、本国で日本で払った税金を控除するということです。

基本的には、外国法人がある国でこの制度があると思いますので、控除するのを忘れないようにしましょう!

13.法人税や消費税を申告しなかった場合

「外国の会社なんでバレないだろう」と思ってはいけません(笑) 最近は税務署も国外の取引には目を光らせていますので、バレないだろうはあり得ません!

万が一申告が漏れていた場合は、罰金として「延滞税、無申告加算税、さらに重加算税」という、払わなくてもよかった税金が課税されますので、そんなことなら税理士に申告報酬を払った方がマシです(笑)

14.納税管理人

外国法人が日本国内での手続きや納税関係の手続きをすることは結構大変でしょう。その場合は、日本に住んでいる方に納税関係の手続きを一任することが可能です。

以下の届出書を提出しておく必要があります。

【国税庁】納税管理人の届出

当事務所でも、納税管理のサービスをやっておりますのでご検討ください(*^^*)

15.外国法人の法人税と消費税申告代行サービス

以下が、当事務所のサービス内容と料金表です。

サービス内容

・日本国内所得の帳簿作成

・法人税・消費税の申告代行

・納税管理人サービス

・英語での決算書の作成

・本国で外国税額控除するための書類準備

報酬料金

| 日本での売上規模 | 帳簿の作成 | 法人税申告 | 消費税申告 | 年間報酬 |

|---|---|---|---|---|

| 1,000万円以下 | 30万円 | 20万円 | – | 50万円 |

| 3,000万円以下 | 40万円 | 20万円 | 5万円 | 65万円 |

| 5,000万円以下 | 50万円 | 20万円 | 10万円 | 80万円 |

| 5,000万円超〜 | 要相談 |

- 特記次項

- ※英語での帳簿作成が必要な場合は、帳簿の作成料金の30%増しとなります。

- ※1年間契約となり、半期ごとの前払いとなります。

- ※料金は概算ですので、事前に報酬は見積もりし、説明させて頂きます。

お問い合わせはこちらまで

■電話番号:092-894-1548

■対応時間:10:00~17:00 (土・日・祝休み)

対応する税理士は出てることが多いため、どのような内容か簡単に受付へお伝え下さい。

・会社名とお名前

・お問い合わせ内容

・連絡先

そのため、下記の問い合わせフォームで問い合わせ内容を送信頂く方がスムーズかと思います。 後ほど、担当より連絡させて頂きます。