TAX CONTENT

税金情報&お知らせ

債務超過とはなんぞや?!

「決算書を読む!」みたいな本では、小難しい専門用語がたくさん出てきます。

全部を知っておく必要はありませんが、やはり経営者であれば最低限の決算書用語・銀行融資用語は知っておきたいものです。

そこで今回は、貸借対照表を見るうえで大切な「債務超過」を解説したいと思います。

1.債務超過とは?

債務超過とは、言葉のごとく、会社の「債務」が「超過」多すぎるということです。

何と比べて多すぎるかというと、会社の「資産」と比べています。

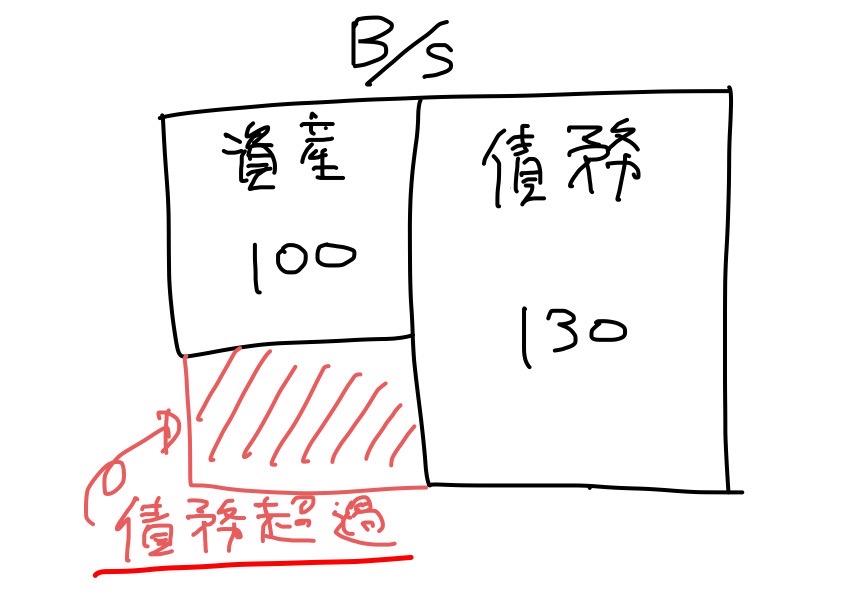

以下、貸借対照表(BS)の図をご覧ください。

左が会社の「資産」で、右側が「債務(負債)」です。

この資産と債務の差額を「純資産」と言います。

債務超過の状態は、右側の債務が大きい状況ということです。

では、よく考えてみてください。

この状況ということは、資産<債務の状況なので、この時点で「会社やーめた!」となると、債務(借金など)が残ってしまい、万が一借入金の連帯保証人になっていれば、個人資産で返済しなければいけないということです。

「法人と個人は別物」と言いますが、保証協会の借入やリースなど代表者が個人保証している場合があるので注意が必要です。

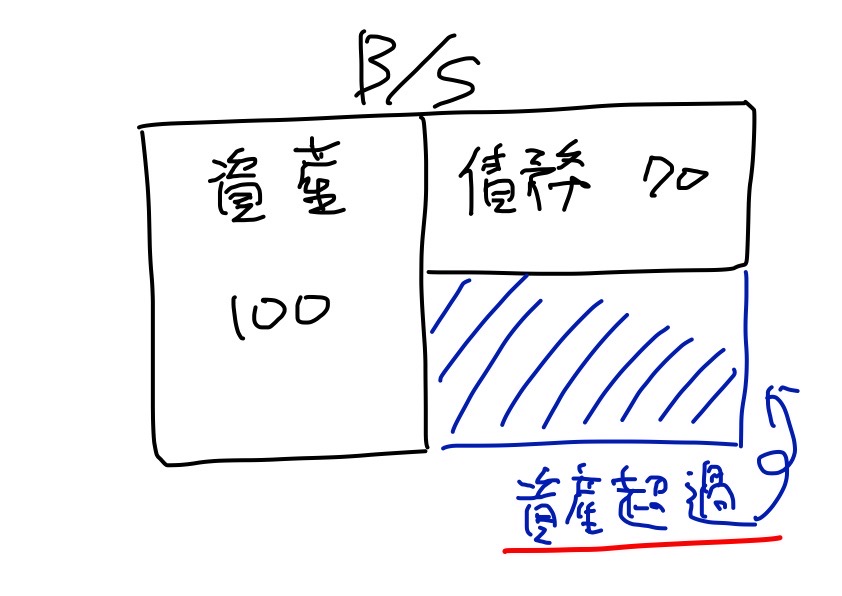

よって目指すべきはこの逆である、資産>債務の状態である「資産超過」を目指すしかないのです。

2.債務超過のメリット

では、債務超過のメリットはあるのか考えてみましたが、そんなのあるわけありません(笑)

ただひとつあるとすれば、債務超過であれば「株価がゼロ」なので、今後事業を承継して親族に株式を譲る予定があるのであれば、この時点でやれば贈与税ゼロで譲る事ができます(*^^*)

このあたりは、計画的に債務超過にして株式を移転させることはありますが、ほとんどの場合は債務超過に何もメリットはありません。

3.債務超過のデメリット

債務超過のメリットはありませんが、デメリットはかなり多くあります。

◆銀行融資が出ない可能性がある

ここが一番ネックですかね。

債務超過になると、銀行は良い顔はしません。

そりゃそうですよね。

会社の資産より、負債の方が多くなるんですから、返済能力が低くなるのは確かですから。

そのため、絶対に債務超過にならないように、決算書を仕上げる必要があります。

この仕上げる必要というのは、粉飾ではありませんが(笑)、どうにかすれば債務超過にならないようにはできるものです。

このあたりは、毎月顧問税理士と数字の確認をして、万が一債務超過になりそうであれば、しっかり対策しましょう!

◆会社の評価が下がり、取引できない

大きな会社と取引する場合には、会社を「信用調査」される場合があります。

帝国データバンクや、日本商工リサーチなどの情報を使って。

その決算データが、もし債務超過であれば、せっかく取引ができる可能性があったのに、破綻する可能性は高いでしょう。

理由は分かりますよね?!

大企業が初めて取引をする場合は、どのような企業か分からないため、ある程度きちんとした財務状況のある会社としか取引しないのです。

これはかなりの機会損失ですよね・・・。

また建築業は、「経営事項審査」といって、都道府県で決算書を点数にしたものが誰でも見れますので、大手ゼネコンなどから下請けを受ける場合もしっかり点数をチェックされています。

「○○○点以下とは、取引しない」という、社内のルールがあるはずです。

4.債務超過を解消するには?

◆利益を出す

まずは、これしかありません(*^^*)

会社の本業でキチンと利益が出る体質をつくる必要があります。

・売上の商品別、顧客分析

・粗利の管理

・原価率の見直し

・固定費の削減

などなど、当たり前のことを見直す必要があります。

まずは、大きな効果が出やすい、売上と原価の分析は必須ですね。

細かい固定費(電気代や消耗品など)を改善しても、利益に与えるインパクトが小さいですからね。

◆増資する・DES(デット・エクイティ・スワップ)

これも社長個人の資産があれば、できる範囲でやりましょう。

中小企業だと、外部から資本を出しもらう可能性も低いですからね・・・。

また、以下の項目でも書きますが、債務超過の会社で多いのは社長からの借入金です。

この借入金は、現実ほとんど返済することは不可能に近いでしょう。

であれば、この借入金を「資本金に振り替える」という裏技があります!!

それが、DES(デット・エクイティ・スワップ)といいます。

デット=社長借入金を、エクイティ=資本金に、スワップ=交換するという意味です。

これができれば資本金額が大きくなり、債務超過を解消する可能性がありますね!

ただ増資でひとつだけ注意するのは、資本金が1,000万円を超えると、地方税の均等割(シャ場代)が高額になる可能性があるのでご注意ください。

例えば、福岡市内に会社がある場合だと、以下の金額になります。

| 福岡県 | 福岡市 | 合計 | |

| 資本金1,000万円 | 21,000円 | 50,000円 | 71,000円 |

| 資本金3,000万円 | 52,500円 | 156,000円 | 208,500円 |

| 差額 | 31,500円 | 106,000円 | 137,500円 |

この均等割は、赤字の場合でも毎年かかってくる税金(ショバ代)なので、この負担もバカになりませんからね。ご注意下さい。

◆社長の借入金を債務免除する

毎年経常的に赤字になっている会社は、「社長からの借入金」が多くなっている可能性があります。

その借入金(社長個人からしたら貸付金)は、ほとんど返済するのは不可能でしょう・・・。

であれば、その借入金は返済しなくてもいいですよ!ということで、社長が損切りして、債務免除してあげれば、会社としては返済すべきお金がなくなったので、利益となるのです!

この利益(債務免除益)で、なんとか利益を出して、債務超過を解消すれば、かなり決算書の見栄えが良くなると思います。

ひとつ注意する点は、債務免除をすることにより、会社に利益が出て、法人税が発生しないか注意してください。

過去の繰越欠損金がなくなってしまっている場合がありますので、顧問税理士に確認しましょう。

5.まとめ

債務超過になっていいことなんてひとつもありません。

ひと昔前は、社長個人に給与をたくさん払って、会社は万年赤字にすれば、ある意味節税になった時代もありました。

しかし今は違います。

法人税率が下がり、個人の所得税や社会保険が毎年上がっているので、過去のやり方では逆に税コスト(税金や社会保険)が大きくなり、会社の決算書の見栄えも悪くなります。

いまは、しっかり利益を出して会社にお金を残して、会社の財務体質を良くする意識がある会社しか生き残れなくなりました。

会社のお金は社長のお金である意味間違いではありませんが、それでは自分のクビを自分で締めてしまうのです。。。

今一度、ご自身の会社の決算書を見て、債務超過の場合には、こちらにご連絡ください(笑)