TAX CONTENT

税金情報&お知らせ

運転資金とはなんぞや?!

この記事では、会社のお金が足りなくなる原因である「運転資金」を解説します。

この運転資金を経営者が意識することで、会社のお金の流れが良くなり、お金が上手に貯まるようになります。

逆に、これを意識しないと、資金繰りがかなり厳しくなりますので、しっかりと管理しましょう!

1.運転資金とは?

運転資金を一言で表すと、「商売するときに、足りなくなるお金」です。

例えば、物を売る商売であれば、先に商品を仕入れる必要があります。

仕入れをするのであれば、そのお金も払います。

よくあるのが、仕入れた月の月末で締めて、翌月末までに払うというものです。

ただ、その商品がすべて売れることはなく、在庫で残る可能性も高いわけです。

あと、売ったお金がすぐに現金でもらえるというわけではありません。

支払いと同じように、翌月末の回収、クレジットカードなどのキャッシュレス決済であれば、1-2週間で入金されることもあるでしょう。

この取引の流れで、お金を支払う、回収するという日にちの差があり、会社のお金が足りなくなることがあるのです。

それが運転資金というものです。

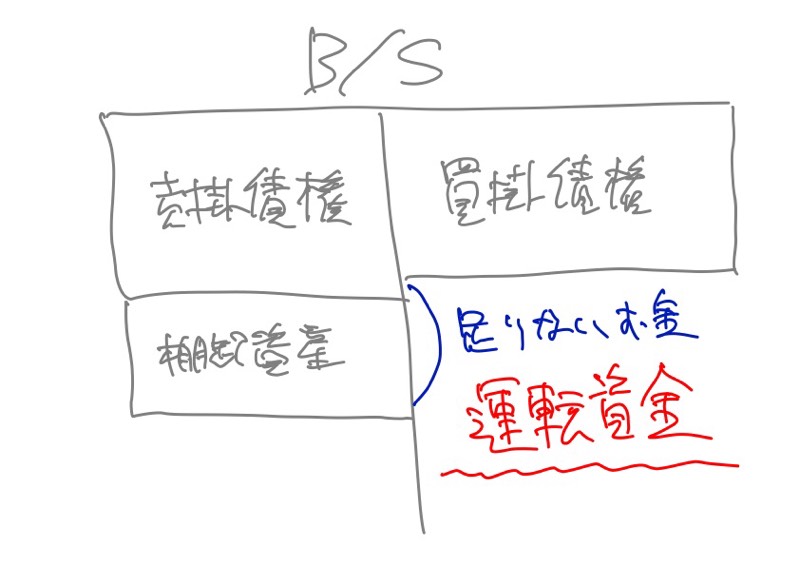

2.運転資金の計算式

運転資金は、以下の算式で計算します。

運転資金=売掛債権+棚卸資産ー買掛債務

では、用語の解説です。

・売掛債権=売掛金・受取手形(回し手形含む) ⇒売上でまだもらっていないお金

・棚卸資産=商品・在庫・仕掛品 ⇒売れ残っている在庫

・買掛債務=買掛金・支払手形 ⇒在庫で払っていなお金

<事例>

・商品を5月に仕入れ 300万円

※支払いは6月末まで

・商品が6月に売上 100万円(原価60%)

※入金は7月末

・6月末に在庫 240万円残っている

6月末の貸借対照表(ざっくりバージョン)

| 資産 | 金額 | 負債 | 金額 |

| 売掛金 | 100万円 | 買掛金 | 0円 |

| 在庫 | 240万円 | ||

| 差額 | 340万円 |

この差額340万円が会社の運転資金となり、商売をする上で足りなくなるお金なのです。

これが、売上が伸びているときであれば、さらに加速して行きます。

そうすると、「勘定あって、銭足らず」になりますので、売掛や在庫が多い商売は要チェックです!

3.CCCも意識する

CCCとは、「キャッシュコンバージョンサイクル」の略で、日本語で訳すと「お金を変換する期間」という意味になります。

計算式はこちら。

CCC=売上債権回転日数+棚卸資産回転日数ー仕入債務回転日数

なんか分かりにくい言葉が出てきましたね(笑)

簡単に表現すると、運転資金は「金額」ですが、CCCは、「日数」で表現されているということです。

上記と同じ事例で考えてみましょう。

<事例>

・商品を5月15日に仕入れ 300万円

※支払いは6月30日に支払い

・商品が6月10日に売上 100万円(原価60%)

※入金は7月末に入金

・6月末に在庫 240万円残っている

①売上債権回転日数 6/10-7/31(31日)

②棚卸資産回転日数 概算で180日(約3ヶ月)にします

③仕入債務回転日数 5/15-6/30(45日)

①+②ー③=166日となります。

※棚卸しは概算の日数ですので、もう少し日数は短くなる場合もあります。

この日数だけ、会社がお金を立て替えている期間となり、それだけ運転資金が大きくなるということです!

ちなみに、優秀なのはAmazonやAppleで、この日数が「マイナス」となっているのです(^o^)

言い換えると、お客様から早くお金をもらい、在庫は最小限しか持たず、仕入先にはゆっくり払うようにしているということです!!

4.運転資金の対策は?

当座借越で借りる

経営の状況が良ければ、ぜひ当座借越の枠を作るよう銀行と交渉してください。

当座借越とは、銀行が一定金額の枠を決めて、必要があれば借りて、お金が余って入れば、いつでも返済できる口座のことです。

悪い表現ですが、「個人のキャッシング枠」というのが分かりやすと思います。

ただ、これは良いキャッシング枠ですよ(笑)

そのため、運転資金の部分は、会社の取引上絶対に必要なお金であるため、この当座借越で補えるよう銀行としっかり交渉します。

そして、それ以外の借り入れは長期で組み、しかも保証協会つきではなく、できるだけプロパーで借りれるようにします。

そうしておかないと、保証協会便りであれば経営者は代表者保証しなければいけないので、いつになっても枕を高くして寝れません。

すぐにプロパーで借りる事はできませんので、じっくり時間をかけて保証協会からプロパーへ移行していきましょう。

売掛金の回収を早くする

僕の持論で「着金しないと売上ではない」というものがあります。

だから、いくら契約をとっても、納品しても、その後入金が確認されるまで、売上ではありません。

営業の方には、この意識を強く持ってもらうよう、経営者は伝える必要があります。

そうしないと、契約取るまでしか仕事ではない、と思っている人が多々いるからです。

また経理の方であれば、入金期日を1日でも過ぎていれば、すぐに社長か担当者へ報告し、お客様に連絡を取るようにしましょう。

回収はうるさいくらいが、相手も支払いますからね(笑)

逆に、「まあいずれ払うだろう」という感覚だと、万が一のときには回収できなかった・・・、ということがありますから、期日をすぎればすぐに連絡が絶対です。

あと、入金期日を、納品後1週間とかにできるのであれば、そうした方がよいでしょう。

売上代金を前受にする

契約でできるのであれば、「お客さんから先にお金をもらえるような仕組み」を作るのが一番です(^o^)

個人のお客さま相手であれば、意外と先に入金できるビジネスもあると思います。

典型的なのは、車屋さんの車検ですよね。

車検をする場合は、税金関係の法定費用が発生しますので、それらは会社が立て替えるのではなく、絶対に前受でもらう方が良いでしょう。

その際、車検費用もすべて前受でもらうようにしておけば、資金繰りもグッと楽になりますし、万が一の貸し倒れのリスクもなくなりますからね。

その他、引っ越しや内装工事であれば、先に代金の50%とか入金してもらえば、かなり資金繰りが楽になるでしょう。

後からもらうのが当たり前ではなく、どうやったら先にもらえるのか、考えるのが経営者の仕事です!

キャッシュレスで回収

クレジットカード決済や電子マネー決済だと、どうしても手数料が発生するので、嫌がる経営者も多いものです。

ただ、万が一の回収できないリスクや、クレジットカードを使えないのでお客さんに利用してもらえない機会損失の方が、この時代リスクだと考えることもできます。

そのため、個人相手の商売であれば、キャッシュレスでの回収もご検討ください。

若干、回収に日数がかかるものもありますが、回収もれというのはありませんからね(*^^*)

また、これらの手数料込みで商品やサービスの値付けをする必要があるのは、言うまでも無いでしょう。

現金回収を心がける

上記とは逆な意見ですが(笑)、現金ですぐに回収できるものは、回収する癖をつけておきましょう。

基本にかえると、八百屋のビジネスが一番です。

売上は現金で回収して、その資金で翌日仕入れをする。

残ったお金で飲みに行く(笑)、という流れですね。

やはり現金ですぐに回収できるのは強みです。

たくさん現金がある方が経営は安定しますからね。

そのため、飲み屋でよくある「ツケ」はしないことが大事です。

支払いを数日先に伸ばす

買掛金や未払金など、会社が支払うべきものは、先延ばしできるのであれば、先延ばしするよう交渉しましょう。

例えば、当月の納品で、支払いは翌月末というのが一般的に多いかと思います。

これを、翌々月の10日にするとか、10日だけでも伸ばすと、会社にお金が多くなる期間が増えますので、資金繰りが楽になるでしょう。

2ヶ月後の月末だともっと楽ですよね(^o^)

「どうせ払うんだから、先に払った方が良い」という方もいらっしゃいます。

本当にそうでしょうか?

会社はお金が無くなれば倒産します。

この原則から考えれば、払うのを後にする方が会社のリスクは小さいはずです。

それに、払わなくて良い期間、金利がつくわけでもありませんし、お金を持っている間、運用できるんですからね。

あと、支払日はまとめた方が良いでしょう。

25日払ったり、月末に払ったりすると、振り込みの手間がかかりますからね。

在庫を減らす、機会損失との兼ね合い

運転資金を減らすには、やはり在庫は大きなウェイトを締めています。

「在庫=お金」なんですが、どうもスタッフの方は、在庫のものに変わった時点で、あまり価値を感じていません。

だから、経営者は在庫が多いビジネスであれば、定期的に在庫をチェックする癖をつけましょう。

大変なことになっていると思いますので(笑)

ただ、在庫を減らすと、売上を上げるための機会損失があるため、単純に減らすだけではなく、どれが売れて、どれが売れていないのかという、在庫の回転率をみる必要があります。

全く売れていない在庫を持っていても仕方ありませんし、売れ筋であればバンバン仕入れて、回転させた方がいいですからね。

ここの調整は、経営者がやったほうが良いでしょう。

そうしないと、スタッフさんはそこまで気が回りませんので・・・。

手形をやめる

支払手形は絶対にやめた方がいいでしょうね。

万が一、経理のミスで支払日に決済できなければ、アウトですから・・・。

あと、業界によっては、売掛の回収がまだ受取手形というところも多いでしょう。

できれば交渉で現金で回収できないか?、割引しても、など交渉と検討が必要です。

理由は、手形の場合は回して支払う事もできますが、万が一の場合は最終的に会社がは割らなければいけませんからね。

また、手形の期日も4ヶ月後とかが当たり前ですので、そこまで待って本当に回収できるのかという保証は一切ありません。

上場企業だって潰れるんですから。

そのため、この分を当座借越で設定したり、経営セーフティー共済に加入したりして、リスクヘッジをやっておきましょう。

独立行政法人 中小企業基盤整備機構

中小機構は、中小企業政策の実施機関として、成長ステージや経営課題に応じた支援メニューで中小企業の成長をサポートします。

あとファクタリングという仕組みもあり、手形や売掛債権を買い取ってくれる会社もありますので、資金繰りが厳しい会社は、このような仕組みを利用しても良いでしょう。

手数料がちょっと高めですが、未回収のリスクが無くなりますからね。

5.まとめ

運転資金をしっかり管理しておかないと、帳簿上は利益が出て儲かっているが、資金繰りが悪すぎて、お金が残らない・・・、という状況に陥りがちです。

そのため、顧問税理士から見せられる毎月の試算表や決算書の数字と、経営者の肌感覚が合わないのです。

ご心配な方は、こちらのサービスをご利用ください!

FINANCIAL CONSULTING | 福岡の税理士|国際税務・海外進出・資金調達をサポートする税理士事務所

お金だけが全てではありませんが、お金というものは、会社経営において大事なものです。「黒字倒産」という言葉があるとおり、利益が出ていてもお金が無ければ会社は継続できません。 そこで我々は、企業の「お金と財務」にフォーカスした、財務コンサルティングをしております。 以下に該当するような経営者や会社は、ガッツリ役に立てると思います(^o^) ・資金繰りがうまくいってない会社 …