TAX CONTENT

税金情報&お知らせ

税金を払うのを忘れた場合には、どんなペナルティがあるのか?!

税金の申告を忘れてた!

資金繰りが大変で税金の支払いが遅れている!

税務調査で追徴税額!

という場合に罰金はいくら払うのでしょうか?!

そこで今回は、税金のペナルティがいくらかかるのか解説したいと思います(*^^*)

1.税金の申告を忘れていた場合

税金は申告(納税)期限がありますので、それまでに申告を忘れて、納税をしていない場合には「無申告加算税」が課税されます。

無申告加算税とは?!

無申告加算税 = 本税 × 無申告加算税の税率

| 申告の内容・税額 | 税率 |

| 自主的な申告 | 5% |

| 税額50万円以内 | 15% |

| 税額50万円超 | 20% |

確定申告を忘れていて、税務調査があり6ヶ月後に修正申告し100万円納税をした場合

①50万円×15%=7.5万円

②(100万円−50万円)×20%=10万円

無申告加算税合計 ①+②=17.5万円

これに、税金を支払うまでの「延滞税」がプラスされますので、かなり高額な負担になります。やはり無申告は厳しいです。申告だけでもしっかりしておき、納税は税務署と要相談という方が良いでしょう。

延滞税の内容は、最後にまとめて説明します。

重加算税とは?

さらにここから深刻で、「無申告」でそれに「不正なこと」をやっていれば、重加算税が課税されます。「深刻」の漢字は間違ってませんよ(笑)

ではそもそも「不正なこと」とはなんでしょうか? 以下、国税局が重加算税の指針を示しています。

例えばこんなことです。

(隠蔽又は仮装に該当する場合)

(1) いわゆる二重帳簿を作成していること。

(2) 次に掲げる事実(以下「帳簿書類の隠匿、虚偽記載等」という。)があること。

1 帳簿、原始記録、証ひょう書類、貸借対照表、損益計算書、勘定科目内訳明細書、棚卸表その他決算に関係のある書類(以下「帳簿書類」という。)を、破棄又は隠匿していること。

2 帳簿書類の改ざん(偽造及び変造を含む。以下同じ。)、帳簿書類への虚偽記載、相手方との通謀による虚偽の証ひょう書類の作成、帳簿書類の意図的な集計違算その他の方法により仮装の経理を行っていること。

3 帳簿書類の作成又は帳簿書類への記録をせず、売上げその他の収入(営業外の収入を含む。)の脱ろう又は棚卸資産の除外をしていること。

(3) 特定の損金算入又は税額控除の要件とされる証明書その他の書類を改ざんし、又は虚偽の申請に基づき当該書類の交付を受けていること。

(4) 簿外資産(確定した決算の基礎となった帳簿の資産勘定に計上されていない資産をいう。)に係る利息収入、賃貸料収入等の果実を計上していないこと。

(5) 簿外資金(確定した決算の基礎となった帳簿に計上していない収入金又は当該帳簿に費用を過大若しくは架空に計上することにより当該帳簿から除外した資金をいう。)をもって役員賞与その他の費用を支出していること。

(6) 同族会社であるにもかかわらず、その判定の基礎となる株主等の所有株式等を架空の者又は単なる名義人に分割する等により非同族会社としていること。

僕の経験上、お客さんがこんなことをしているのは、100社のうち1社あるかないかではないでしょうか。まあ僕が知らないところでも行われている可能性もあるでしょけど、それでも1-2%くらいのイメージです。

しかし、こちらの記事でも書いているように、現実は5社に1社が重加算税が課税されています。

»»»税務調査があった場合、どれだけの確率で、どれだけの追徴税額を払うのか?

まあこれも顧問税理士の怠慢なんですけどね・・・。

そのため会社の方では、重加算税にならないように、しっかり税務署と交渉しましょう。また当事務所でもこのようなサービスをやっていますので、お困りの方はご相談ください(*^^*)

では、重加算税の計算と税率を再度確認します。

重加算税 = 本税 × 重加算税の税率

【重加算税の税率表】

| 申告の内容・税額 | 税率 | 加重措置※ |

| 無申告の場合 | 40% | 50% |

| 過少申告の場合 | 35% | 45% |

| 不納付の場合 | 35% | 45% |

※加重措置とは、過去5年以内で無申告加算税や重加算税の罰を受けていた場合には、さらに10%加重となります。ようするに、同じことを繰り返した会社には、重い罰を与えるということです。

<計算例>

確定申告を忘れていて、税務調査があり6ヶ月後に申告し100万円納税をして、重加算税が課された場合

重加算税 100万円×40%=40万円

なんと無申告で重加算税の場合は「4割増し」で税金を払うことになるのです!!ただ、上記の無申告加算税の代わりに重加算税を払うので、プラスで払う必要はありませんのでご心配なく(笑)

この無申告の場合の重加算税が一番重いペナルティですので、税金が払えなくても申告だけでも絶対にしておくべきです。まあ無申告ということは、悪いことしている人でしょうから、申告もしませんけどね(笑)

2.税務調査で修正申告や更正を受けた場合

キチンと法定の期限内に申告をして、その後税務調査があり、修正申告をしたり、税務署から更正を受けた場合には、以下の「過少申告加算税」や「重加算税」が課税されます。

過少申告加算税とは?

過少申告加算税とは、「過少」の申告なので、税金を少なく申告したことによるペナルティということです。

まあ税務調査で指摘されて、税金が戻ってくるってことはあまりありませんからね(笑) そのため、税務調査があり修正申告をして追徴税額を払う場合には絶対に課税される加算税ということです。

過少申告加算税 = 本税 × 過少申告加算税の税率

【過少申告加算税の税率表】

| 申告の内容・税額 | 税率 |

| 税額50万円以内※ | 10% |

| 税額50万円超 | 15% |

※期限内申告税額と50万円の比較が必要

<計算例>

期限内に申告をし、後日税務調査があり150万円の追徴税額で修正申告をした場合

期限内の申告では100万円納税していた

①100万円>50万円 ∴100万円

②100万円×10%=10万円

③(150万円-100万円)×15%=7.5万円

過少申告加算税合計 ①+②=17.5万円

よって、税務調査で追徴税額を払う場合は、本来払うべきだった税金の「最低1割増し」で払うことになるのです。

重加算税とは?

税務調査の場合も不正なことをしていれば、重加算税が課税されます。ただ無申告の場合と違って、税率は35%となります。

ちなみに、過少申告加算税と重加算税がダブルで課税されることはありません(笑)

【重加算税の税率】

| 申告の内容・税額 | 税率 | 加重措置※ |

| 無申告の場合 | 40% | 50% |

| 過少申告の場合 | 35% | 45% |

| 不納付の場合 | 35% | 45% |

<計算例>

期限内に申告をし、後日税務調査があり100万円の修正申告をした。それが税務署より重加算税と認定された場合

重加算税 100万円×35%=35万円

延滞税とは?

税務調査があった場合や更正を受けた場合は、上記加算税にプラスして延滞税もかかります。

延滞税の計算は最後に説明しますので、ご確認ください(*^^*)

3.源泉所得税の支払を忘れていた場合

源泉所得税とは、毎月の給与や税理士などの報酬から差し引き、基本は翌月10日までに納付が必要です。ただこれを忘れた場合には結構手痛いペナルティがあります。それが「不納付加算税」です。

不納付加算税とは?

不納付加算税とは、「不納付」なので納付をしていない場合の加算税です。ただ法人税などではなく、源泉徴収によるものが対象となります。

不納付加算税 = 納付すべき源泉徴収税額 × 10%

基本的には不納付加算税の税率は10%ですが、自主的に税務署から言われる前に納税すれば、5%での計算となります。

【不納付加算税の税率】

| 申告の内容・税額 | 税率 |

| 自主的な申告 | 5% |

| 納付すべき税額 | 10% |

<計算例>

3月に給与から源泉徴収した30万円を、資金繰りの都合上5月末に納税した場合

不納付加算税 30万円×10%=3万円

1日遅れても不納付加算税はかかってきますから、地味に痛い加算税ですね・・・。

だから、極端な話、銀行にお金を借りてでも源泉所得税の納付はした方が良いのです(笑)

なおこれらの加算税は、金額が5千円未満の場合には請求されません。理由は少額だからです。

例えば2,000円の加算税を徴収するために、税務職員が計算して、納税者に郵便で通知して、納付したのかを確認する手間を考えると、人件費・郵便代・印刷代・管理コストを考えると赤字ですからね(笑)

4.税金の支払いが遅れた場合の延滞税

上記の事例では加算税をみてきましたが、税金の支払いが遅れると、延滞税という罰則があります。要するに「利息」的なイメージが分かりやすいでしょう。

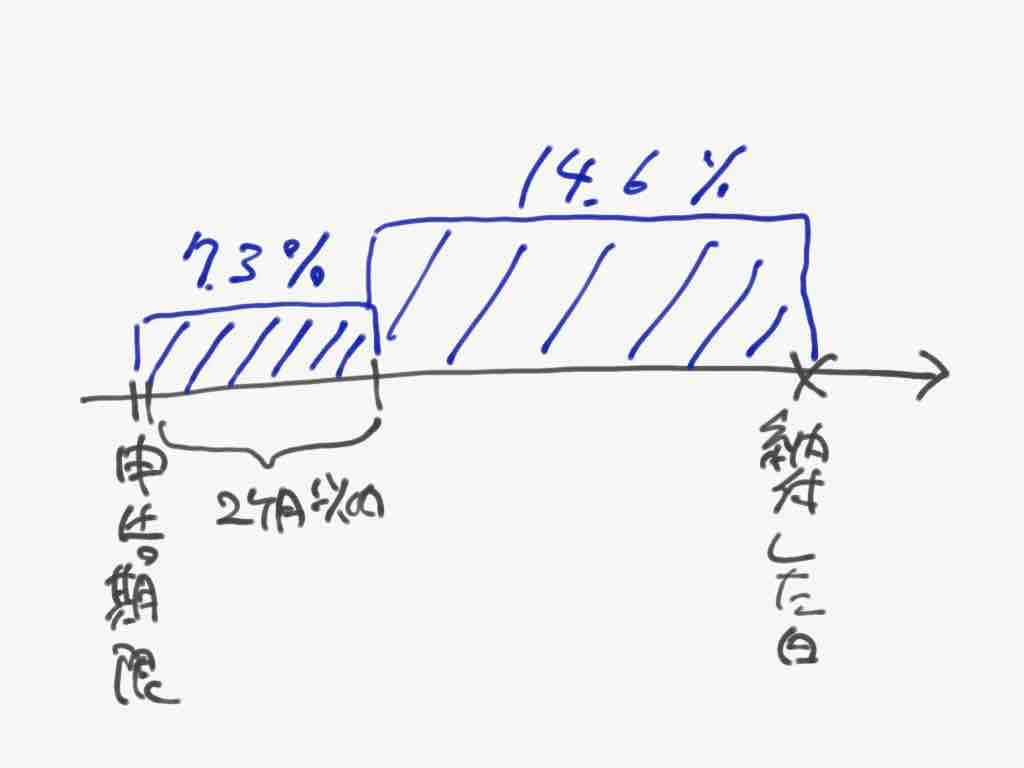

その利息の金利は、基本は「14.6%」で、特例で「7.3%」となっています。高いですねー(笑) しかし、ここ最近は低金利の時代なので、それに応じて延滞税の金利も引き下げられています。現在の金利はこちらの国税庁のサイトでご確認ください。

延滞税の計算方法

上記記事で分かると思いますが、延滞税の金利は「二段階構造」となっています。

1階は、法律で決められら「申告期限から2ヶ月以内」は特例で金利が安く、それ以降が2階で「3ヶ月目以降から」実際に納付した日までは金利が高くなっています。

では、実際にどのように計算されるか事例で確認してみましょう(*^^*)

<計算例>

2019年1月31日が納付期限の法人税100万円を、2019年5月31日支払った場合

①2ヶ月以内 ⇒ 2/1〜3/31までが2.6%の金利

②3ヶ月目以降 ⇒ 4/1〜5/31までが8.9%の金利

で、延滞税を計算します。

①法定申告期限から2ヶ月以内の計算

100万円×2.6%×59日/365日=4,202円

②法定申告期限から3ヶ月以降の計算

100万円×8.9%×61日/365日=14,873円

合計 ①+②=19,000円(百円未満切捨)

ここで言えるのは、3ヶ月目以降の金利が3倍以上とかなり高くなりますので、できれば2ヶ月以内に納税はやりたいところです。資金繰りがあるからなんとも言えませんが・・・。

逆の見方をすれば、2ヶ月以内であれば金利は市場の銀行金利とほぼ変わりませんので、資金繰りの都合がつかなければ2ヶ月まで先延ばししても大丈夫ということです(*^^*) やはり、スタッフさんの給与や取引先への支払いが優先ですからね!!

参考ですが延滞税の計算は、以下の国税庁のサイトが秀逸なのでこちらで計算しましょう。ただ残念なのがこれは個人の税金である所得税と消費税の延滞税しか計算できないんですよね・・・。

ちなみに、計算した延滞税が1,000円未満の場合には、切り捨てられて請求はされません(*^^*) これも加算税と同じ考えです。

あと余談ですが、延滞税を延滞しても、それに延滞税は課税されません。言っている意味分かりますか?(笑) 他の国では、延滞税にも複利で延滞税が課税される国もあるようです。

税務調査などがあった場合の特例

税金の申告を期限内に申告をして、数年後に税務調査があります。通常税務調査は過去3年分やりますので、3年前の申告が間違っており、修正申告をして追徴税額をする場合には延滞税を払う必要があります。

このような場合には、「税務調査がいつ来るのか!?」で延滞税が変わるのも不公平があるので、延滞税の計算で特例があります。

①法定申告期限から1年間

⇒低い金利(7.3%)が適用されます。

②法定申告期限から1年超〜修正申告まで

⇒延滞税の計算期間には含まれません(0%)。

③修正申告から2ヶ月以内

⇒低い金利(7.3%)が適用されます。

④修正申告から3ヶ月目以降〜実際納付日まで

⇒高い金利(14.6%)が適用されます。

注意すべきは、②の期間が延滞税が課税されない期間があるということです。

これは、そもそも修正申告をするということは追加で後日税金を支払います。ただ人間ですので間違いはあります。そのため数年も前にさかのぼって延滞税を課税したら、納税者にはかなり負担が大きくなるからです。

ただし、不正なことをしていて重加算税が課税された場合には、②の延滞税の計算期間も延滞税は免除されません。

5.加算税や延滞税は経費にできない!

延滞税の支払いをしても、会社の経費にできないことはご存知でしたか?!

理由は、税金の罰金を払って経費にして、その分法人税や所得税の負担が減ったら、国としては意味がありませんからね(笑)

しかし罰金を払うとお金は出ていきますので、会社としての税負担は重くなります。やはり無駄な税金は払いたくありませんので、しっかりと納税計画を立てておきましょう!

6.まとめ

やはり加算税や延滞税の負担は大きいですね。。。お隣の中国で女優さんがかなり手痛い税金を払っていたほどはありませんが(笑)

ただ重加算税は一番やっかいな税金なので、悪いことをしていなければ重加算税だけは受けないようにしましょう!

<注意>

こちらの記事は、中小企業の経営者や経理担当者に分かりやすく書いています。そのため細かな詳細は省いておりますので、ご不明なことは顧問税理士さんか税務署、または当事務所までご相談ください(*^^*)