TAX CONTENT

税金情報&お知らせ

個人で海外の不動産を持っている場合の税金はどうなるの?

やました君

最近は、日本の方が海外の不動産へ投資することも珍しくなくなりました。 新興国であれば、利回りも結構高いものもありますし、これからの発展を考えると数年後に値上がり益も期待できます。 また、アメリカの中古不動産に投資して、「高額所得者の節税」という商品も出ていますからね。 そこで今回は、海外の不動産にまつわる税金をまとめたいと思います(*^^*)

※前提条件として、日本に住んでいる個人(居住者)が、海外の不動産に投資していることで話を進めています。

1.不動産取得時にかかる税金(入り口)

通常日本の不動産を購入した場合は、登録免許税などの登記費用、司法書士への手数料を払ったり、その後に不動産取得税というものが発生します。

ただ海外の不動産を買った場合は、日本で特段税金的なものは発生しません。

国によっては登記の制度がありますので、海外で登記費用的なものはかかるとは思います。

また不動産取得税は「日本の地方税」ですので、海外であれば関係無いため発生しません。

仲介手数料は日本と違うので、場合によっては結構かかるのかもしれませんねー。

あと話しはそれますが、海外の不動産を購入する場合は、「誰から買うか?」が一番の問題です。

プレビルドで安価に買えると思ったら、本当にその建物が建つのか分かりませんからね・・・。

さて、話を戻します。

やました君

海外の不動産の「取得時」には、それほど税金的なものは発生しませんが、「購入コスト」が日本よりも大きくなると思いますので、契約前にしっかり確認が必要です。 管理費などのランニングコストも気になるところです。

2.不動産保有時にかかる税金

やました君

海外の不動産を保有している場合は、基本的に日本でも申告が必要です。 理由は、日本では「全世界所得課税」だからです。

全世界所得課税とは、「日本に住んでいれば海外で得た利益であっても日本で税金の申告が必要だ」ということです。

「不動産所得」として申告が必要

やました君

海外の資産だから申告は必要無いだろうということはありません(笑)

日本の居住者は、「不動産所得」として日本の不動産と同じように申告をする必要があります。

収入や経費の計算、減価償却の計算も、すべて日本の税法で考えて計算します。

以下、国税庁の不動産所得の概要です。

»»»No.1370 不動産収入を受け取ったとき(不動産所得)

税率

やました君

この不動産所得の税率は、給与などと合算して申告することになりますので、所得税が最大で45%、住民税の一律10%を加えると、最大で55%の税金が課税されます。

そのため、万が一申告していなかった場合は、無申告加算税、過少申告加算税、延滞金、はたまた重加算税などの「払わなくてよかった税金」が発生しますので、海外の不動産であっても漏れなく申告しましょう(*^^*)

損益通算できる!

※注意※

以下のスキームは、R3年分(2021年)の確定申告からできなくなっております。

ただ海外不動産を「法人が所有」することの節税メリットはありますのでご検討ください。

ですので記事としては残しておきますね(^^)

やました君

この部分が、アメリカの中古不動産を買って節税しよう!というスキームです。

例えば、アメリカであれば建物の築年数が数十年経っていても価値はあまり落ちません。

またアメリカの不動産は、建物の価値もかなりあるため、中古で買っても日本のように「土地の価値はあるが、建物は二束三文」ということがありません。

このようなアメリカの不動産を購入します。

そうすると日本で建物の減価償却の計算をする場合は、「中古の耐用年数」で計算しますので、かなり短期間(4年程度)で減価償却費が計上でき、それが毎年の家賃収入を上回るため、不動産所得で赤字を出して、給与などの他の所得と損益通算することで節税となっているのです。

これが数年後にに良いか悪いかは分かりませんけどね・・・。

理由は、出口の海外不動産を売却するときに税金が課税(約20%)されるからです。

その辺りもしっかりシュミレーションして、購入をしましょう(*^^*)

だから、損益通算(減価償却費)がメリットではなく、しっかり安定して家賃収入をあげてくれて、利益が出る不動産を買うべきです!

外国税額控除というものがあります

やました君

ここが海外の不動産を保有する場合の注意点です! これを忘れていて、多額の税負担を強いられている方がいらっしゃいますのでしっかり確認しましょう。

海外で不動産を保有すれば、そこで家賃収入が発生するため、現地の海外で税金を申告する必要があります。

つまり、ひとつの海外不動産を持っているだけで、「海外での税金」と「日本での税金」という、同じ利益に二重に税金が課税されことになります。

そうなると、誰も海外の不動産投資をやりたくありませんよね・・・。

そのため、このような二重課税とならないように、日本で申告する際には「外国で払った税金を日本で控除しますよ」という外国税額控除の制度があります。

詳細はこちらの記事をご確認ください(*^^*)

»»»外国の収入から税金が差し引かれたら、外国税額控除を使いましょう!

3.不動産売却時にかかる税金(出口)

やました君

海外の不動産であっても、日本で不動産所得が課税されると同じように、海外の不動産を売却した場合も、日本でも「土地建物の譲渡所得」として税金が課税されます。

売却益が出た場合は、譲渡所得として課税される

海外の不動産を売却して利益が出た場合には、通常の日本の譲渡所得(分離課税)として申告が必要となります。

売却利益の計算は、下記の方法で計算します。

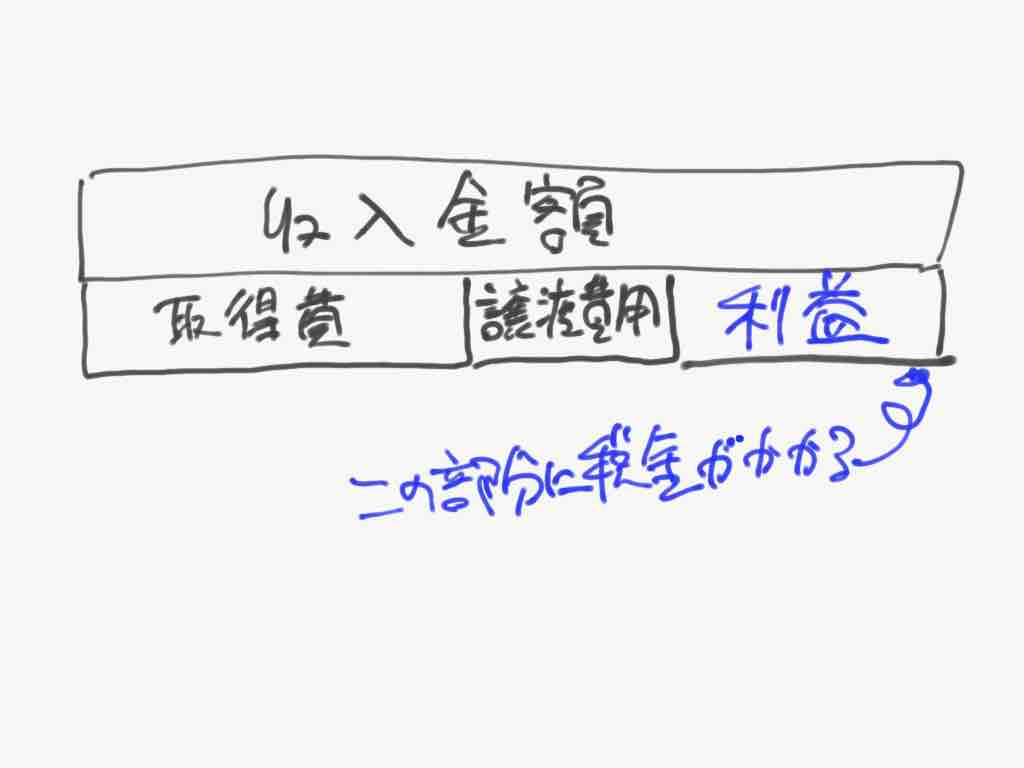

収入金額 – (取得費 + 譲渡費用) – 特別控除額 = 課税譲渡所得金額

◆収入金額

これは売った金額です。

◆取得費

これは買った金額です。

注意するのは、不動産を買った金額から、過去に不動産所得で経費にした減価償却費は差し引きます。

土地の価値は減らないので、買った金額で計算します。

そのため、買ったときの契約書は絶対に保管しておきましょう!!

万が一買った金額が不明な場合は、ここの金額は「売った金額×5%」しか差し引くことができません。

◆譲渡費用

売却時に不動産屋さんに払う手数料関係です。

海外であればエージェントや、弁護士などに払うのもあるかもですね。

◆特別控除額

ここは海外不動産の場合は無いと考えて良いでしょう。

このように売った際の利益を計算して、上記算式の所得に以下の税率をかけて税金を計算します。

不動産売却の税率

やました君

不動産を売却した際の税率は、「売る時期」で税率が違います。 理由は、「不動産の保有期間」で売却時の税率が変わってくるからです!!

判断期間は「5年」です。

<長期譲渡所得>

5年超保有した不動産を売却した場合は、長期譲渡所得として計算します。

税率は所得税が15%、住民税が5%の合計20%です。

<短期譲渡所得>

逆に、5年以下の短期で売買した場合は、短期譲渡所得として計算します。

税率は所得税が30%、住民税が9%との合計39%となり、長期の場合と比較して約2倍の税率となります。

【譲渡所得の税率比較】

| 所得税 | 住民税 | 合計税率 | 差異 | |

| 長期譲渡所得 | 15% | 5% | 20% | – |

| 短期譲渡所得 | 30% | 9% | 39% | +19% |

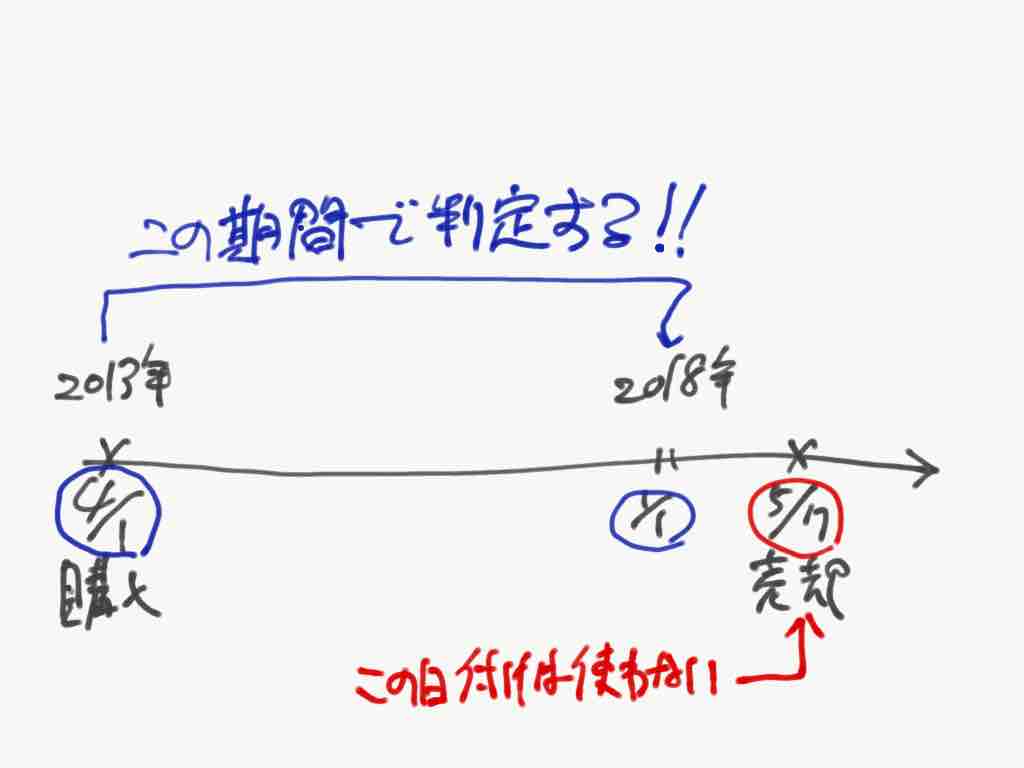

この保有期間の計算は注意が必要です。

期間の計算をするときは、「売った年の1月1日現在」で期間の判定をするからです。

【事例】

やました君

Q.この際の保有期間は、短期、長期どちらになるのでしょうか?

・海外不動産を2013年4月1日購入

・その後、2018年5月7日に海外不動産を売却

やました君

A.5年以下の短期になります。

計算方法は、2013年4月1日〜2018年1月1日までで計算すると「4年9ヶ月」となり、保有期間は「5年以下」なので、短期譲渡所得で計算します。

よって、短期は高税率となり多額な税金を納めることになるのです!

この事例の場合は、2019年1月1日以降に売却しないと保有期間5年超の長期譲渡所得では計算できませんので、「売る時期」には十分ご注意ください。

まあ不動産は縁もあるので高値で買いたい人が出てくれば、税金の負担を計算してどうするか検討しましょう!

またしても外国税額控除

ここも不動産を保有時と同じです!

海外の不動産を売却した場合には、現地の国で税金が課税される可能性があります。

それは国によって違いますが。

そのため、海外の不動産を売却して海外で税金を払った場合には、その払った税金は日本で控除して、差額を日本で納めることとなりますので、漏れなく外国税額控除を!

»»»外国の収入から税金が差し引かれたら、外国税額控除を使いましょう!

売却益の節税方法

やました君

これがほとんど無いんです(笑)

理由は、個人の税金では給与や不動産、事業とは別で税金の計算(分離課税)をするからです。

これを分離課税と言います。

分離課税とは、漢字の意味のように「他の所得と分けて、切り離して税金を計算する」ということです。

よって、一律上記の税率で計算します。

これはある意味、高額所得者はかなり有利です。

だって、高額所得者は最大で所得税と住民税合わせて55%あるんですから、不動産の売却利益が20%程度で済めば安いもんですからね(*^^*)

その他分離課税では、不動産の賃貸収入で赤字があっても、不動産の売却益とは相殺ができませんので注意してください。

節税ネタでひとつ考えられるのは、その売却した不動産以外に「売却損が出るよう不動産」を持っていて、「同じ年に売却」すれば、利益と損失を相殺できるため節税となります(*^^*)

そう簡単に不動産は売買できませんから、あまり現実的ではありませんが・・・。

海外の不動産を売却したら税務署にバレるのか?!

お相手

「海外で不動産を売却したのですが、これって税務署は分かるんですか?」

という質問が来ます(笑)

んー、どうなんでしょうね?!

やました君

しかし、知らなかったでは済まされないでしょう(笑)

これを万が一申告していなければ、後日申告漏れが指摘され、延滞金、無申告加算税、過少申告加算税、はたまた重加算税の可能性だった十分あるからです。

払わなくてよかった税金は多額になりますからね。

また最近は、共通報告基準(CRS)という海外と自動的に情報交換する制度ができましたので、海外との国外送金した場合は、「筒抜け」だと理解した方が良いでしょう。

海外で売買をしても、いずれお金を日本に持ってくる可能性は高いですからね。

そのため海外の不動産であってもきちんと申告しましょう。

4.海外の不動産を相続・贈与した(する)場合

やました君

親が海外の不動産を持っており、相続や贈与で引き継いだ方もいらっしゃるでしょう。 また、これから子供へ海外不動産を相続するという方も多いので、その後が気になるかと思います。

海外不動産であっても、相続税や贈与税は課税されます

細かい前提条件がありますが、日本に住んでいる日本人間で海外不動産の相続や贈与があれば、通常通り相続税と贈与税は課税されます。

海外だから税金がかからないことは一切ありませんのでご注意ください。

取得日は最初の購入者を引き継ぐ

相続や贈与で海外不動産を引き継いだ方で、その後売却するときの「取得日」は、最初に買った人の取得日を引き継ぎます。

よって短期や長期の判定では、最初に買った人の日付で判断しますので、最近相続で引き継いだものであっても、5年超の長期譲渡所得の安い税率で計算する可能性が高いでしょう(*^^*)

相続財産の価値が下がる

相続税とは不思議なもので、お金で1億円持っているときと、不動産で1億円持っているときでは相続税の金額は全く異なります。

極端に言うと、不動産で持っている場合は、相続財産の価値が半分くらいになるのではないでしょうか。

そのため、お金ではなく海外不動産を資産として持つのも相続税対策としては一考です。

名義変更など

これらが結構面倒臭そうです・・・。

日本国内であれば、司法書士に頼めば簡単にできますが、海外不動産になると現地の専門家や弁護士などに頼むことになるので、コストが大きくなる恐れがあります。

その辺りは、購入前にでもしっかり確認することをオススメします。

共有名義などもできますからね。

5.まとめ

海外不動産であっても、保有時には家賃収入の申告は必要ですし、売却したときも譲渡所得として税金がかかります。

そして、相続や贈与でも日本の不動産と同じように引き継いだら相続税や贈与税はかかります。

やました君

まとめると、日本で不動産を持っているときと「何ら変わりない」ということです(*^^*) ただ二重課税の対象とならないように、外国税額控除だけはお忘れなく!!

外国国籍の方は、こちらの記事もご参考にください。

»»»日本に住んでいる外国人は、海外で得た所得を日本で申告する必要があるのか?!

<注意>

こちらの記事は、中小企業の経営者や経理担当者に分かりやすく書いています。そのため細かな詳細は省いておりますので、ご不明なことは顧問税理士さんか税務署、または当事務所までご相談ください(*^^*)