TAX CONTENT

税金情報&お知らせ

輸出売上がある会社は消費税が還付されるって本当?!

0.この記事で得られること

還付の仕組み が「数字の流れ」として腹落ちする

自社が 還付対象か 3 分で判定 できるフローチャート

国税問い合わせを 90%減 らす書類セット&保管術

過去 5 年分 を取り戻す「更正の請求」完全手順

調査官が見る 25 の勘所を押さえ、税務調査を短期終結 させる方法

1.消費税の基本的な計算方法

まずは基本の理屈から説明しましょう。

やました君

事業者が「消費税」と聞くと、誰しもが『納税が大変だ!』と思うのがほとんどでしょう。その憎っくき消費税が戻ってくる(還付)となると、みなさんビックリされると思います。現実にこのようなことがあるんです!

まず最初に消費税の納税(計算)の仕組みを簡単におさらいをしましょう。基本は、以下の算式で計算した消費税を納税します。

<消費税の計算方法>

売上でもらった消費税ー経費で払った消費税=納税する消費税

ということです。

例えば税抜き1億円の売上があれば、それに今だったら10%の消費税となり、1,000万円の消費税をお客さんからもらっている(厳密には預かっていると税務署は言う)ということになります。

もらった消費税 1億円×10%=1,000万円

そして、その売上を上げるためには、さまざまな経費がかかります。売上原価、家賃やその他諸々ありますが、その払った経費にも消費税が含まれています。

この消費税は会社が負担したことになりますよね。その経費が年間で税抜き 6,000万円だったとしましょう。そうすると消費税が10%で考えると、600万円を払ったことになります。

経費で払った消費税 6,000万円×10%=600万円

この差し引きである、

納税する消費税は、 1,000万円ー600万円=400万円

を、税務署に消費税として納税することになります(*^^*)

やました君

こちらが基本的な計算方法になりますのでしっかり抑えておいてください。だから、ビジネスの基本的な取引の場合は、『消費税抜きの金額』で計算した方が分かりやすいのです。

たまに勘違いされている方が、会社の売上1億円の10%を税務署に納税すると思われている方がいらっしゃいます。それだと会社は到底やっていけませんよね(笑)

2.なぜ消費税が還付されるのか?

基本の計算は分かりましたので、次になぜ消費税が還付されるのか説明しましょう。

消費税の計算は以下の算式でした。

売上でもらった消費税ー経費で払った消費税=納税する消費税

やました君

還付されるということは、上記の計算式がマイナスになるという奇妙なことです。ということは、算式を見れば分かる通り「経費で払った消費税が多ければ」マイナスになりますよね。

しかし、経費で払う消費税が多くなることはあるのでしょうか?!すぐに思いつくのは、『大幅な赤字』のときでしょう。売上よりも経費が多いということです。

その他にあるのが、『多額の設備投資』をした場合です。建物や工場を作ったり、機械を買う場合には、多額の投資が必要となります。その場合には、会社の1年間の売上よりも多い場合があるからです。

やました君

このような場合には、売上でもらう消費税よりも、経費や設備投資で払う消費税の方が多くなることがあるのです!!そのため、輸出売上が無い会社でも売上よりも大きな設備投資を計画している会社は注意しておいて下さい。

3.輸出売上がある会社は特に注意

消費税が還付されるのは、以上のことから分かったと思いますが、赤字や多額の設備投資でなくても、還付されることがあとひとつだけあるのです。

それはもう皆さんお分かりですよね(*^_^*)

やました君

そうです。『輸出売上』がある会社は消費税の還付の可能性があるのです!では、以下で数字を使いながら説明しますね。

【輸出売上の事例】

・輸出売上 3億円(全て海外へ輸出)

・輸出原価 1億円(日本国内で仕入)

・その他消費税がかかる経費 5,000万円(日本での家賃など)

※すべて税別です。

基本の消費税の算式をおさらいしましょう。

売上でもらった消費税ー経費で払った消費税=納税する消費税

では、事例の数字を当てはめて計算してみます。

売上でもらった消費税 ⇒ 輸出なので消費税はゼロ

経費で払った消費税 ⇒ (原価 1億円+経費 5,000万円)×10%=1,500万円

ということは、

納税する消費税 0円ー1,500万円=▲1,500万円

となり、お望みの通り消費税が還付されます!!売上3億円の会社でこれだけの金額が還付されるとかなり助かりますよね(*^_^*)

事例は分かりやすく極端にして輸出売上が100%で国内売上を0%にしましたが、国内の売上があっても、還付されることはありますのでご安心ください。

4.簡易課税と免税事業者では還付が受けられない?!

以下の記事でしっかり説明していますのでご確認下さい。

こちらの記事をよく読んで確認しておいて下さい。ここでは、『簡易課税と免税事業者は、消費税の還付を受けられない』と覚えておいて下さい(*^_^*)

5.会計処理で注意すること

やました君

消費税の帳簿の処理方法は2パターンあります。それは、「消費税抜き」と「消費税込み」の処理です。いわゆる、税込・税抜ですね。

会社でこの処理方法は選択可能ですが、消費税の還付がある場合には注意が必要です。

消費税抜きの場合

こちらは帳簿に、「仮払消費税・仮受消費税」という科目を使いますので、注意する点は特になく、帳簿を見れば差引きで還付額が分かります。

仮払消費税ー仮受消費税=還付される消費税

ということです。ここは上記で説明しましたので分かりますよね(*^_^*)

消費税込みの場合

注意するのは、「税込処理」をしている会社です。

税抜処理と違って、仮払消費税・仮受消費税などの科目は一切使いません。そのため、基本的には消費税を払ったときに経費となるだけです。

では、還付されるとどうなるでしょうか?

払ったときに経費になるのであれば、還付されたときには「利益」になるのです!利益になればそれに税金(法人税など)が課税されることになります。

そのため、いつ、どれだけの税金が還付されるのかをしっかり確認しておきましょう。年度のズレなどで、変に利益が出たようになりますので。

やました君

つまり、輸出売上がある会社は、できるだけ『消費税抜き』の経理処理をした方が良いのです。まあ、基本的には消費税抜きの経理処理をしないと、会社の利益は分かりにくいですからね・・・。

※税抜も、税込も会社の利益は変わりません。

6.書類はきちんと残す

やました君

国として「税金を戻す」ということは、やはり税務署は目を光らせます(笑)

そのため、消費税の還付の場合は別で付属の書類を提出する必要があります。

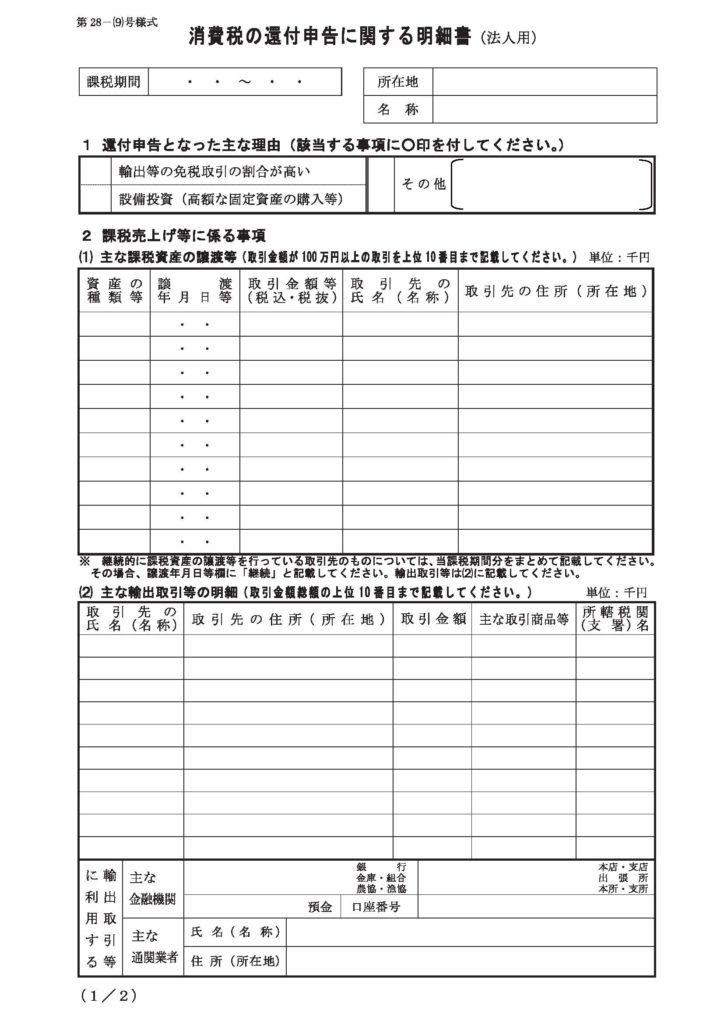

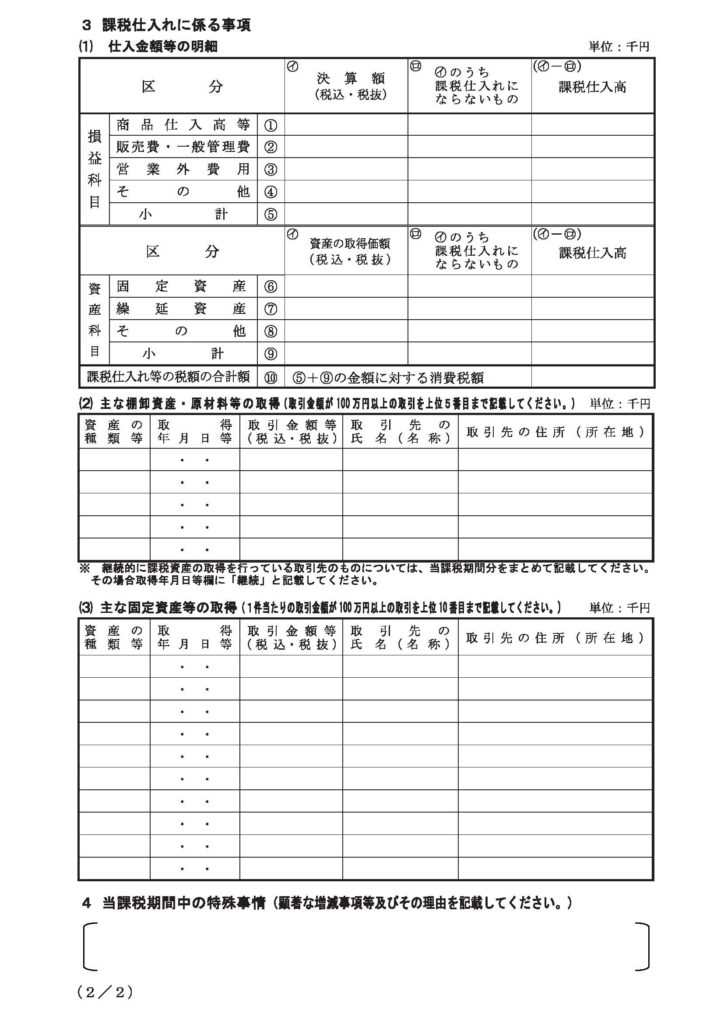

こちらの、「消費税の還付申告に関する明細書」です。

この明細書に詳しく書く必要がありますので、書類の整備が大切ななは理解できたでしょう(*^^*)

明細書の書き方や記載例をご参考に下さい。

▼明細書の記載例

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/shinkoku/shohi/06_pdf/houjin_kisairei.pdf

▼明細書の記載要領

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/shinkoku/shohi/06_pdf/houjin_youryou.pdf

また還付の申告書を提出してからすぐには還付されず、電話で一通りの書類を提出して下さい、と連絡があることが多いです。毎年還付があるような会社であれば2年目からはあまりありませんけどね。

やました君

それは、これを利用して消費税の不正還付をする会社もあるからです。やはり税金を還付するというのは一大事なのでしょう。

また、輸出売上を証明する書類(輸出許可通知書など)や、その輸出に関係する国内仕入の書類など、キチンとそろえておく必要があります。

令和3年10月1日から、少額の輸出であれば、書類の保存方法が変わっていますので、こちらもご確認ください。

»»»郵便(EMS)で輸出した場合の、消費税の輸出証明書類の見直し

そのため、税務署からいつ問い合わせがあっても良いように、すぐに書類を出せる体制を整えておきましょう。そうしないと、いつまで経っても還付されませんからね(笑)

ここ数年は税務署も特に厳しくなりましたので、消費税の還付額が100万円を超えるような会社は、以下の書類を消費税の申告書に一緒に添付しておけば、問い合わせが来ることがだいぶ減りますよ!

【還付申告書に提出すると良いもの】

・消費税の還付申告に関する明細書(必須)

・消費税の勘定科目明細書(会計ソフトより)

・大きな設備投資があれば、その請求書、納品書など

7.まとめ

やました君

とりあえず、会社で輸出売上があるのに消費税が還付されていない方は、顧問税理士に聞いていましょう(笑)

後から税務署に申請(更正の請求)をして、還付してもらうことも可能ですので、その際は当事務所までご相談ください(*^^*)

»»»消費税申告後でも、輸出売上の消費税は「更正の請求」をすれば還付出来る!

当事務所では、「消費税還付コンサルティング」というサービスもやっておりますので、お困りの方はこちらをご利用下さい(*^^*)

»»»消費税の還付のご相談はこちら

<注意>

こちらの記事は、中小企業の経営者や経理担当者に分かりやすく書いています。そのため細かな詳細は省いておりますので、ご不明なことは顧問税理士さんか税務署、または当事務所までご相談ください(*^^*)